Kaynak: CoinRank

Orijinal başlık: Messari 2026 Kripto Tezleri: Spekülasyon Artık Yeterli Değil (Bölüm 1)

Kripto para piyasasında her yıl sayısız öngörü ve tahmin ortaya çıkıyor, bunların çoğu geçici. Ancak birkaç rapor gerçekten sermayenin, yeteneğin ve dikkatin yönünü belirliyor; Messari'nin yıllık "Kripto Temaları" raporu da bunlardan biri.

Birçok kurum için bu rapor, sıradan tahminlerin ötesine geçerek sektör stratejik notuna benziyor. Sadece piyasa yönünü belirlemekle kalmıyor, aynı zamanda bir sonraki döngünün temel anlatısını da örtük olarak tanımlıyor. Tarihsel olarak, bu raporda yer alan sektörler genellikle takip eden yıl girişimciliğin ve yatırımın odak noktası haline gelmiştir.

2026 raporu, net bir ana tema etrafında şekilleniyor: kripto dünyası, saf spekülasyondan sistemik entegrasyona ve değer yaratmaya doğru kayıyor. Bu üç bölümlük serinin ilkinde, raporun temel argümanlarını özetleyecek ve piyasanın ön saflarından gelen gözlem ve soruları dahil ederek, araştırmanın ötesine geçip gerçek katılımcıların bakış açılarını ve tercihlerini yeniden yaratmaya çalışacağım.

L1 blok zincirinin değerleme tuzağı

2024 ve 2025 yılları arasında, genellikle tam seyreltme sonrasında on milyarlarca dolarlık değerlemeye sahip olan, risk sermayesi destekli bir Layer 1 blok zinciri projesi dalgası ortaya çıktı. Monad, Berachain ve Sei gibi projeler tanıdık vaatlerle ortaya çıktı: daha yüksek TPS, daha güçlü ekipler ve üstün yürütme ortamları. Örtük varsayım, her yeni L1 blok zincirinin "bir sonraki Ethereum" olma potansiyeline sahip olduğuydu.

Messari, bu varsayımın artık gerçek verilerle çürütüldüğüne inanıyor.

İlk değerleme mantığı, L1 token'larını potansiyel para birimleri olarak görüyordu. Bir zincir yeterli aktiviteyle bir ödeme katmanı haline gelebilirse, büyük bir para birimi primi haklı görünüyordu. Ancak pratikte, bu tür ağların çoğu sonunda önemsiz gelirlerle aşırı şişirilmiş sistemler haline geldi. Token ihracı, zincir içi işlem ücreti gelirini çok aşarak birçok L1 token'ı için yapısal kayıplara yol açtı.

Aynı zamanda, piyasa ortamı da değişti. Ethereum'un Layer 2 ekosistemi önemli ölçüde olgunlaşırken, Solana yüksek performanslı tüketici kripto para alanında hakimiyetini pekiştirdi. Bu bağlamda, yeni zincirlerin sadık uzun vadeli token sahiplerini çekmesi zorlaşıyor. Bunun yerine, airdrop avcılarını ve kısa vadeli likidite turistlerini çekiyorlar.

Messari'nin vardığı sonuç oldukça açık: BTC ve gerçekten ilgi çekici birkaç ekosistem (en sık bahsedilen örnekler Solana ve Base) dışında, çoğu L1 değerlemesi temel göstergelerden tamamen sapmış durumda.

Rapora göre, 2026'ya bakıldığında, piyasanın L1 token'larının "para birimi primi" olarak adlandırılan özelliğini aktif olarak ortadan kaldıracağı öngörülüyor. Yüksek işlem hacmini öne sürmek, milyarlarca dolarlık nihai değeri (FDV) haklı çıkarmak için yeterli değil. En azından, bir zincirin günlük gas ücreti geliri, enflasyonist ödüller yoluyla dağıtılan miktarı aşmalıdır. Aksi takdirde, sonuçlar vahim olacaktır.

Aşırı durumlarda, yeni piyasaya sürülen bazı paralel EVM zincirleri 5 milyar ila 10 milyar dolar gibi yüksek fiyatlarla işlem görürken, günlük gas geliri 10.000 dolardan azdır. Bu hızla, işlem ücreti gelirinin token ihraç maliyetlerini karşılaması binlerce yıl alacaktır. Bu geçici bir uyumsuzluk değil, yapısal bir sorundur.

Aşırı durumlarda, yeni piyasaya sürülen bazı paralel EVM zincirleri 5 milyar ila 10 milyar dolar gibi yüksek fiyatlarla işlem görürken, günlük gas geliri 10.000 dolardan azdır. Bu hızla, işlem ücreti gelirinin token ihraç maliyetlerini karşılaması binlerce yıl alacaktır. Bu geçici bir uyumsuzluk değil, yapısal bir sorundur.

Messari'nin Solana hakkındaki iyimserliği kendi hisselerinden etkilenmiş olabilirken, rapor daha genel bir gerçeği ortaya koyuyor: başarılı bir L1 halka açık zincir, gerçek bir "ekosistem çekiciliği" oluşturmalı veya kilit uygulama katmanlarında önemli bir tekelci avantaj sağlamalıdır. Bu yeni rekabet aşamasında, hızın kendisi artık belirleyici faktör değil.

Zincir soyutlaması bir hayatta kalma stratejisi olarak

Raporda vurgulanan ve daha detaylı incelenmeyi hak ettiğini düşündüğüm bir alan da zincir soyutlamasıdır.

Blockchain soyutlamasının amacı teorik olarak basit olsa da, pratik etkisi çok geniş kapsamlıdır. Kullanıcıların hangi zinciri kullandıklarını bilmelerine gerek yoktur. Sadece bir cüzdan ve stablecoin cinsinden bir bakiye ile kullanıcılar işlemleri başlatabilir ve sistem, köprüleme, gas dönüşümü, yönlendirme ve imzalama dahil olmak üzere tüm yönleri arka planda otomatik olarak halleder.

Bu vizyon gerçeğe dönüşürse, blockchain artık tüketiciler tarafından doğrudan deneyimlenmeyecek, bunun yerine arka planda kalacak ve dijital ekosistemi destekleyen "görünmez" bir altyapı haline gelecektir.

Near ve Berachain gibi projeler bu olasılığı farklı yollardan araştırıyor. Near kendini yapay zeka merkezli dağıtık bir bilgi işlem platformu olarak konumlandırırken, Berachain ise "likidite konsensüsü" mekanizması aracılığıyla sermaye yapışkanlığını artırarak, likiditeyi esasen kendi ekosistemi içinde kilitliyor.

Yatırım açısından bakıldığında, bu durum Katman 1 blok zincirlerinin değerleme boyutunu yeniden tanımlıyor. Daha hızlı işlem işleme hızları tek başına giriş engelleri oluşturmak için artık yeterli değil; gerçekten kalıcı etkiye sahip blok zincirleri, kullanıcı erişimine hakim olabilen, likidite akışını yönlendirebilen veya uygulama dağıtımını kontrol edebilenlerdir. "Soyutlama sonrası" çağda, güç artık yürütme verimliliğinden değil, koordinasyon ve kontrol yeteneğinden kaynaklanmaktadır.

Temsilci Ekonomisinin Yükselişi

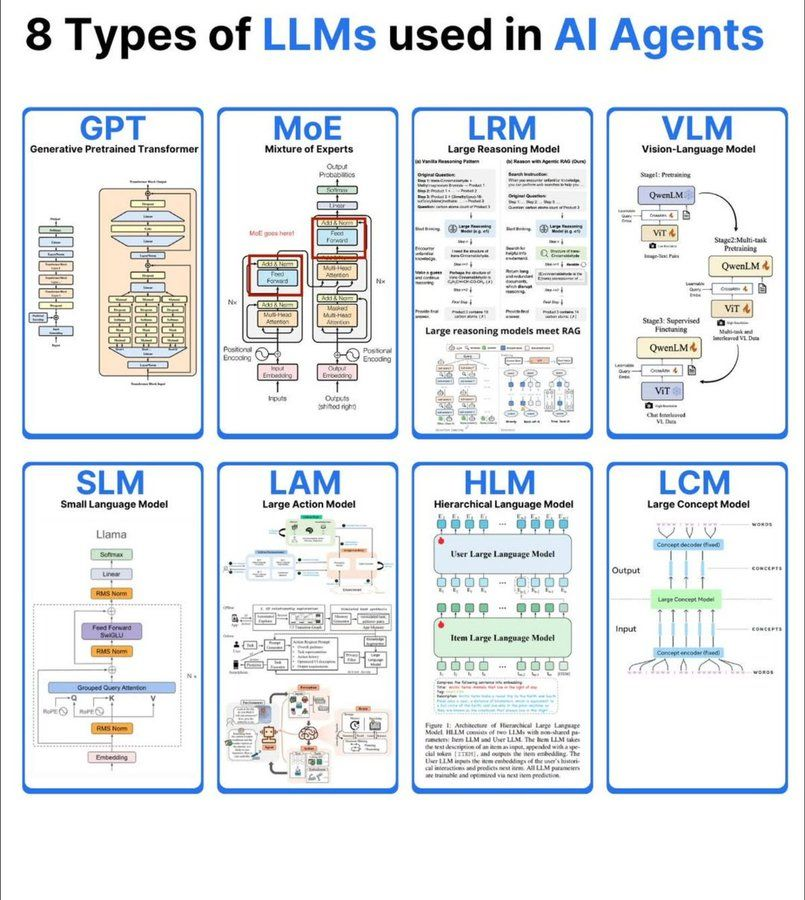

Messari raporundaki belki de en tartışmalı iddia, 2026 yılına kadar zincir üzerindeki faaliyetlerin çoğunun artık insanlar tarafından yönlendirilmeyeceği yönündedir.

Öte yandan, yapay zekâ ajanları işlem hacminde baskın konumda olacak.

Mantık basit. Geleneksel bankacılık sistemleri, otonom yazılım ajanları için hesap açamaz. Ancak, yapay zeka sistemleri giderek artan bir şekilde ödemelere, riskten korunma araçlarına ve getiri optimizasyon özelliklerine kesintisiz 7/24 erişim gerektiriyor. Kripto para birimlerine özgü varlıklar, özellikle de stablecoin'ler, bu rol için mükemmel bir şekilde uygundur.

Yapay zekâ ajanları ekonomik özerkliğe ulaşırsa, birbirlerine ödeme yapabilecek, portföyleri yeniden dengeleyebilecek ve insan müdahalesi olmadan en uygun işlem yollarını arayabileceklerdir. Messari, bir sonraki döngüde zincir üzerindeki işlemlerin %80'e kadarının makineler tarafından gerçekleştirilebileceğini tahmin ediyor.

Bu değişim, derin etkiler yaratıyor. Kullanıcı arayüzlerinin, gösterge panellerinin ve perakende dostu tasarımın önemi azaldı. API'ler, akıllı sözleşme birleştirilebilirliği ve makine tarafından okunabilir finansal temel öğeler gerçek mücadele alanı haline geldi.

Virtuals ve Wayfinder adlı sanal protokoller, bu dünyanın altyapısını oluşturmaya yönelik ilk girişimleri temsil etmektedir. Virtuals, yapay zeka ajanlarının özerk kimliklere sahip olabileceği ve fonlarını kontrol edebileceği bir platform olarak konumlanmaktadır. Wayfinder ise, ajanlar adına karmaşık zincir içi işlemleri yönetmeye odaklanmaktadır.

Ancak gerçek fırsatlar daha temel bir düzeyde yatıyor olabilir. Messari, "yapay zeka belirteçleri"nin soyut anlatımının peşinden koşmak yerine, yapay zekanın gerçekten işlev görmesi için gerekli olan "tüketilebilir malzemelere" dikkatimizi çekiyor; bunlar arasında gaz optimizasyon katmanları, proxy kimlik doğrulama sistemleri ve yapay zeka ajanlarının güvenmesi gereken temel altyapı yer alıyor.

Bu özellikler için ödeme yapmak, bir anlatının peşinden koşmaktan ziyade, aracın kendi değerine ödeme yapmakla ilgilidir.

Sürekli Hisse Senedi Sözleşmeleri: Türev Piyasalarında Yeni Bir Sınır

Bir diğer önemli trend ise hisse senedi sürekli vadeli işlemlerinin yükselişidir.

Sürekli Hisse Senedi Sözleşmeleri: Türev Piyasalarında Yeni Bir Sınır

Bir diğer önemli trend ise hisse senedi sürekli vadeli işlemlerinin yükselişidir.

Hyperliquid gibi protokollerin başarısıyla birlikte, DeFi, kripto para birimlerine özgü varlıkların ötesine geçerek küresel hisse senedi fiyatlarına maruz kalma alanına doğru genişliyor. Hisse senedi sürekli vadeli sözleşmeleri, fiyatları gerçek mülkiyete değil, oracle'lara ve fonlama oranlarına endeksli sentetik türevlerdir.

Bu ayrım çok önemlidir. Nvidia hisse senedi opsiyonlarıyla işlem yapmak, temettü veya hissedar öz sermayesi içermez. Tamamen fiyat hareketine yönelik bir bahistir ve bu bahis, finansman faiz oranı mekanizması aracılığıyla gerçekleştirilir. Eğer hisse senedi yükselirse, kısa pozisyon alan kişi uzun pozisyonun karını elde eder; düşerse, bunun tersi olur.

Messari bu modeli tokenleştirilmiş hisse senedine benzetti. Tokenleştirilmiş hisse senedi teorik olarak sahipliği temsil etse de, yetersiz likidite, şeffaf olmayan saklama ve platform riskleri gibi sorunlardan muzdariptir. Şu anda, öz sermaye teşvik modelleri daha ölçeklenebilir görünüyor.

Messari, Hyperliquid pazarının 2026'da gerçekten genişlemesi durumunda, çevresindeki ekosistemin katlanarak büyüyeceğine inanıyor. Elbette, başka rekabetçi modeller de mevcut. Genellikle Binance ekosistemiyle yakından entegre olarak kabul edilen Aster, dikey olarak entegre bir L1 hizmeti oluşturmak yerine zincirler arası likidite toplama yöntemini kullanıyor.

Hyperliquid, tüm blockchain teknoloji yığınına sahip olması nedeniyle zincir içi şeffaflığı ve performansı önceliklendiriyor. Aster ise sermaye verimliliğini ve kolaylığını önceliklendirerek kullanıcıların minimum sürtünmeyle zincirler arası kaldıraç kullanmalarına olanak tanıyor. Boğa piyasasında ikincisinin cazibesi açıkça ortada. Ancak, mimari karmaşıklığı daha yüksek sistemik riskler de getiriyor.

Merkeziyetsizleşme ve reel gelire geçiş

Son olarak Messari, DePIN'in 2026 yılına kadar yüz milyonlarca dolar doğrulanabilir gelir elde etmesini beklediği tek sektör olduğunu belirtiyor.

Bu argüman tartışmasız değil. DePIN'in konsepti bir zamanlar popülerdi, ancak çoğunlukla başarısız oldu çünkü tek taraflı arz artışı gerçek bir talepten yoksundu. Birçok erken proje donanım kurulumunu teşvik etti, ancak hizmetin bedelini kimin ödeyeceği sorusunu göz ardı etti.

Rapor, bu durumun değişmekte olduğunu savunuyor. Altyapı mevcut. Ardından, esas olarak yapay zeka işlem gücündeki yetersizlikten kaynaklanan talep artışı geliyor.

io.net gibi benzer projeler, spekülatif veri toplama yerine GPU birleştirmeye odaklanıyor. Önemli bir ölçüt dış gelirdir: Token geri alım fonlaması gerçek kurumsal sözleşmelerden mi yoksa sadece yeni katılımcıların ekipman satın almasından mı geliyor?

Messari, Aethir'in buna bir örnek olduğunu belirtiyor.

Şirket, üçüncü çeyrekte 160 milyon doların üzerinde yıllık yinelenen gelir elde etti; bu büyüme esas olarak yüksek fiyatlı donanımlara gücü yetmeyen ancak acil olarak yapay zeka hesaplama kaynaklarına ihtiyaç duyan kullanıcılar tarafından yönlendirildi. Bu ivmenin sürdürülebilir olup olmadığı henüz belli değil, ancak iş modeli giderek daha netleşiyor.

DePIN (Merkezi Olmayan Fiziksel Altyapı Ağı) için uzun vadeli sürdürülebilirliği, ağın büyüklüğüne değil, gelirinin kalitesine ve sürdürülebilirliğine bağlıdır.

Son olarak belirtmek istediğim bir şey daha var.

Messari'nin raporu ayrıntılı olsa da, bakış açısı esasen birincil piyasaya dayanmaktadır. Çoğu bireysel yatırımcı için, temel analiz genellikle doğrudan fiyat ivmesine dönüşmez; likidite ve piyasa anlatısı kısa vadeli getirileri yönlendiren baskın güçler olmaya devam eder.

Kullanıcı sayısındaki artış doğrudan getiriyle eşdeğer değildir; asıl önemli nokta marjinal fonların akışında yatmaktadır.

"Önemli olan ne olmalı" ve "piyasanın gerçekte nasıl işlediği" arasındaki bu gerilim, bir sonraki döngünün yönünü kesin olarak belirleyecektir. Ve Messari'nin raporu gibi raporların en büyük değeri, cevaplar sunmakta değil, sorgulamaya, doğrulamaya ve hatta meydan okumaya değer bir zihinsel harita sunmakta yatıyor olabilir.

Devamı gelecek...

Tüm Yorumlar