Yazan: Daniel Kim, Ryan Yoon, Jay Jo

Shaw Golden Finance tarafından derlendi

Bu raporda, Tiger Research'ün 2025'in dördüncü çeyreğinde Bitcoin'e ilişkin 200.000 dolarlık hedefli görünümü sunuluyor. Raporda, piyasa oynaklığı, Federal Rezerv'in faiz indirimleri ve piyasadaki kurumsal hakimiyeti doğrulayan Ekim ayı çöküşü nedeniyle kurumsal yatırımcıların alım yapmaya devam etmesi belirtiliyor.

Önemli Çıkarımlar

- Kurumsal yatırımcılar, dalgalanmaya rağmen varlıklarını artırmaya devam etti. ETF net girişleri üçüncü çeyrekte istikrarlı kaldı; MSTR, tek bir ayda varlıklarını 388 Bitcoin artırarak uzun vadeli yatırıma olan bağlılığını gösterdi.

- Aşırı ısınmış ama henüz aşırı değil - MVRV-Z endeksi 2,31 seviyesinde, bu da değerlemelerin yüksek olduğunu ancak henüz aşırı olmadığını gösteriyor. Kaldıraçlı fonların tasfiyesi, kısa vadeli yatırımcıları temizleyerek bir sonraki büyüme dalgası için alan yarattı.

- Küresel likidite ortamı iyileşmeye devam ediyor; geniş para arzı (M2) 96 trilyon ABD dolarını aşarak rekor seviyeye ulaştı. Federal Rezerv'in faiz indirimi beklentileri artıyor ve Federal Rezerv'in bu yıl faiz oranlarını 1-2 kez düşürmesi bekleniyor.

Kurumsal yatırımcılar ABD-Çin ticaret belirsizliği nedeniyle alım yapıyor

2025 yılının üçüncü çeyreğinde Bitcoin piyasası, ikinci çeyrekteki güçlü büyümeden (%28 aylık büyüme) yavaşlayarak dalgalı bir yatay faza (%1 aylık büyüme) girdi.

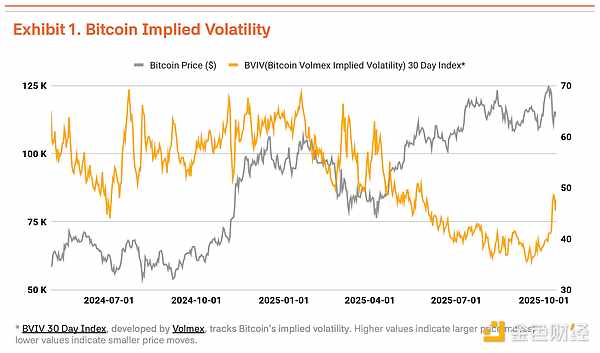

Bitcoin, 6 Ekim'de 126.210 dolarlık rekor seviyeye ulaştı. Ancak Trump yönetiminin Çin'e yönelik yenilenen ticaret baskısı, Bitcoin fiyatının %18 düşerek 104.000 dolara gerilemesine ve volatilitenin önemli ölçüde artmasına neden oldu. Volmex Finance'in Bitcoin Volatilite Endeksi'ne (BVIV) göre, kurumsal yatırımcıların varlıklarını istikrarlı bir şekilde artırmasıyla Bitcoin volatilitesi Mart'tan Eylül'e daraldı, ancak Eylül'den sonra %41 artarak piyasa belirsizliğini daha da artırdı (Grafik 1).

Yeniden canlanan Çin-ABD ticaret gerginliği ve Trump'ın sert söylemleriyle desteklenen bu geri çekilme geçici görünüyor. Strategy Inc. (MSTR) liderliğindeki kurumsal stratejik alımlar aslında hız kazanıyor. Makroekonomik ortam da bu yükselişe katkıda bulundu. Küresel geniş para arzı (M2) rekor seviye olan 96 trilyon doları aşarken, Federal Rezerv (FED) 17 Eylül'de faiz oranlarını 25 baz puan düşürerek %4,00-%4,25 aralığına çekti. FED, bu yıl bir veya iki faiz indirimi daha yapabileceğinin sinyallerini verdi. İstikrarlı bir işgücü piyasası ve toparlanan bir ekonomi, riskli varlıklar için uygun koşullar yaratıyor.

Kurumsal girişler güçlü kalmaya devam ediyor. Bitcoin spot ETF'lerine net girişler üçüncü çeyrekte 7,8 milyar dolara ulaştı. İkinci çeyrekteki 12,4 milyar dolardan düşük olsa da, üçüncü çeyrek boyunca devam eden net girişler kurumsal yatırımcıların istikrarlı alımlarını teyit ediyor. Bu ivme dördüncü çeyrekte de devam etti; sadece Ekim ayının ilk haftasında 3,2 milyar dolar kaydedildi ve 2025'ten bu yana haftalık girişler için yeni bir rekor kırıldı. Bu, kurumsal yatırımcıların fiyat gerilemelerini stratejik giriş fırsatları olarak gördüklerini gösteriyor. Strateji, piyasa gerilemesi sırasında alım yapmaya devam etti ve 13 Ekim'de 220 Bitcoin, 20 Ekim'de ise 168 Bitcoin satın alarak tek bir haftada toplam 388 Bitcoin satın aldı. Bu, kurumsal yatırımcıların kısa vadeli dalgalanmalardan bağımsız olarak Bitcoin'in uzun vadeli değerine olan inançlarında kararlı olduklarını gösteriyor.

Zincir üstü veriler aşırı ısınmaya işaret ediyor ancak temeller değişmeden kalıyor

Zincir üstü veriler aşırı ısınmaya işaret ediyor ancak temeller değişmeden kalıyor

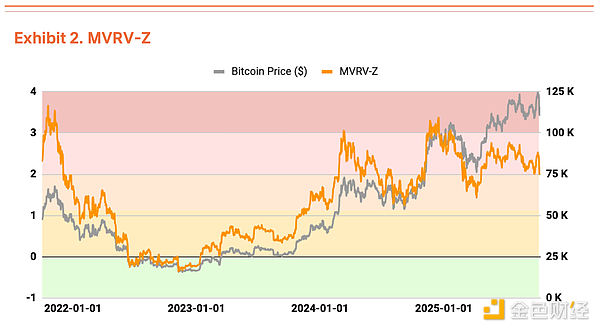

Zincir içi analizler, aşırı ısınmaya dair bazı işaretler ortaya koysa da, değerlemeler henüz endişe verici değil. MVRV-Z göstergesi (piyasa değeri/gerçekleşen değer oranı) şu anda 2,31 seviyesinde aşırı ısınma bölgesinde yer alıyor, ancak Temmuz ve Ağustos aylarında yaklaşılan aşırı değerleme aralığına göre istikrar kazandı (Grafik 2).

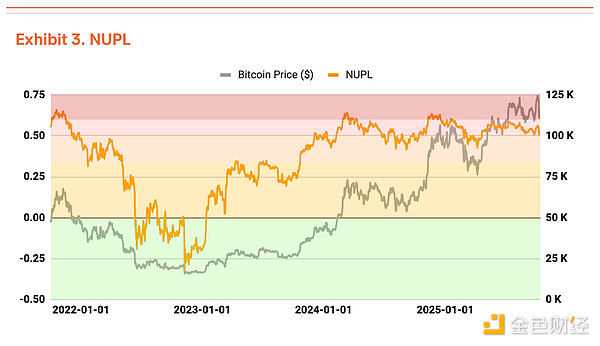

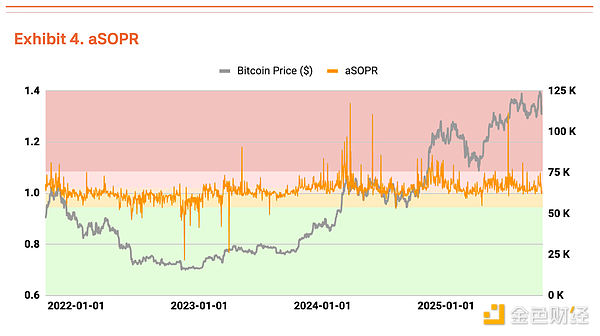

Net gerçekleşmemiş kâr ve zarar oranı (NUPL) da aşırı ısınma belirtileri gösterse de, ikinci çeyrekte görülen yüksek gerçekleşmemiş kâr seviyelerinden bir miktar gerilemiştir (Grafik 3). Yatırımcıların gerçekleşmiş kâr ve zararlarını yansıtan düzeltilmiş harcama-çıktı kâr oranı (aSOPR), 1,03'lük denge değerine oldukça yakın olup, endişeye mahal verecek bir durum olmadığını göstermektedir (Grafik 4).

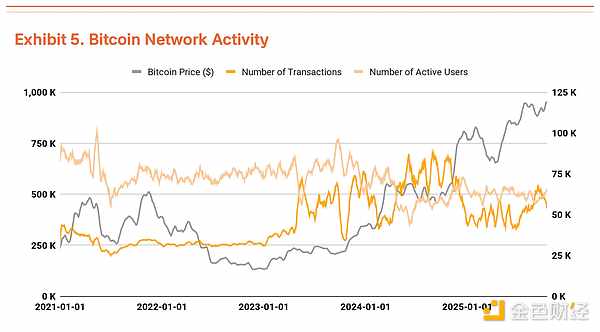

Bitcoin'in işlem sayısı ve aktif kullanıcı tabanı, bir önceki çeyreğe kıyasla benzer seviyelerde seyretti ve bu da ağ büyümesinde geçici bir yavaşlamaya işaret ediyor (Grafik 5). Bu arada, toplam işlem hacmi yükseliş eğiliminde. İşlem sayısındaki düşüş ve işlem hacmindeki artış, daha az işlemle daha büyük miktarlarda fonun taşındığını ve büyük ölçekli sermaye akışlarında bir artış olduğunu gösteriyor.

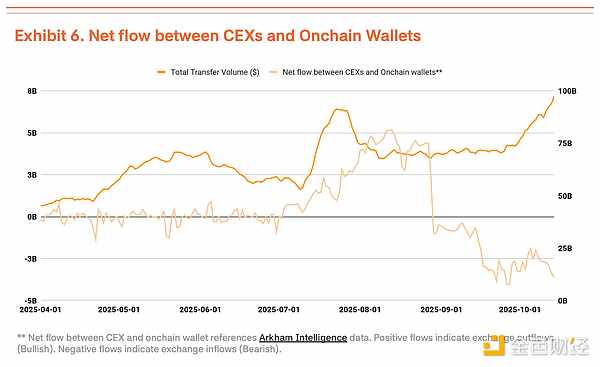

Ancak, işlem hacmindeki artışı yalnızca olumlu bir işaret olarak yorumlamamalıyız. Merkezi borsalara akan fonlardaki son artışlar, genellikle yatırımcıların satış yapmaya hazırlandığını göstermektedir (Grafik 6). İşlem sayıları ve aktif kullanıcılar gibi temel göstergelerde iyileşme olmadığında, işlem hacmindeki artış, gerçek talepten ziyade yüksek volatilite ortamında daha fazla kısa vadeli sermaye akışı ve satış baskısı olduğunu göstermektedir.

11 Ekim çöküşü piyasanın kurumsal hakimiyete geçtiğini kanıtladı.

11 Ekim çöküşü, piyasanın kurumsal hakimiyete geçtiğini kanıtladı.

11 Ekim'de merkezi borsaların çöküşü (%14'lük bir düşüş), Bitcoin piyasasının bireysel yatırımcıların hakimiyetinden kurumsal yatırımcıların hakimiyetine geçtiğini gösterdi.

Önemli nokta şu: Piyasa tepkisi öncekilerden çarpıcı biçimde farklı. 2021'in sonunda benzer bir ortamda, bireysel yatırımcılar arasında panik yayılarak piyasa çöküşüne yol açmıştı. Bu sefer geri çekilme sınırlıydı. Büyük çaplı bir tasfiyenin ardından, kurumsal yatırımcılar alım yapmaya devam ederek piyasanın aşağı yönlü hareketine karşı kararlı bir savunma sergilediler. Dahası, kurumlar bunu aşırı spekülatif talebi ortadan kaldırmaya yardımcı olacak sağlıklı bir konsolidasyon olarak görüyor gibi görünüyor.

Kısa vadede, satış dalgası perakende yatırımcıların ortalama satın alma fiyatını düşürecek ve psikolojik baskıyı artıracak, bu da zayıflayan piyasa duyarlılığı nedeniyle oynaklığı artırabilir. Ancak, kurumsal yatırımcılar yatay trend sırasında piyasaya girmeye devam ederse, bu geri çekilme bir sonraki büyüme aşamasının temelini oluşturabilir.

Hedef fiyat 200.000 dolara çıkarıldı

Üçüncü çeyrek analizimiz için TVM metodolojimizi kullanarak, 2. çeyrekteki 135.000 dolara göre %14 artışla 154.000 dolarlık nötr bir taban fiyata ulaştık. Buradan, %2'lik bir temel düzeltme ve %35'lik bir makro düzeltme uygulayarak 200.000 dolarlık bir hedef fiyat elde ettik.

-%2'lik temel ayarlama, ağ faaliyetlerinde geçici bir yavaşlamayı ve merkezi borsalardaki mevduatlardaki artışı yansıtarak kısa vadeli bir zayıflığa işaret ediyor. Makro ayarlama %35 seviyesinde kalmaya devam ediyor. Küresel likidite genişlemesinin devam etmesi ve kurumsal girişler, Federal Rezerv'in faiz indirimleriyle birlikte, dördüncü çeyrekteki kazanımlar için güçlü bir katalizör görevi gördü.

Kısa vadeli bir geri çekilme, aşırı ısınma belirtilerinden kaynaklanıyor olabilir, ancak bu bir trend veya piyasa algısında bir değişimden ziyade sağlıklı bir konsolidasyonu temsil ediyor. Gösterge fiyatındaki sürekli yükseliş, Bitcoin'in içsel değerinde istikrarlı bir artışa işaret ediyor. Geçici zayıflığa rağmen, orta ve uzun vadeli yükseliş görünümü güçlü kalmaya devam ediyor.

Tüm Yorumlar