—Bilgi işlem gücünün varlık haline getirilmesi, POP ekosistemi işbirliği ve SORA enflasyon düşürme mekanizmasının kapsamlı bir analizi

I. DeFi 3.0 ve Hesaplamalı Finansın Arka Planı

Geçtiğimiz birkaç döngüye baktığımızda, Web3 projelerinin başarısı için kriterlerin oldukça tutarlı hale geldiğini görüyoruz: yeterince yüksek getiri, yeterince hızlı büyüme eğrileri ve yeterince ilgi çekici anlatılar. Bu ölçütler, bol likidite ve olumlu piyasa duyarlılığının yapısal sorunları maskeleyebilmesi nedeniyle boğa piyasalarında gerçekten etkilidir. Ancak piyasa dalgalanma veya düşüş dönemine girdiğinde, bu kriterler hızla etkisiz hale gelir.

Bir anlaşmanın hayatta kalıp kalamayacağını belirleyen şey, zirve noktasında ne kadar hızlı işlediği değil, yeni fonlamanın yavaşlaması ve olumlu havanın sönmesi sonrasında sistemden geriye ne kaldığıdır.

DeFi 1.0'ın sorunları defalarca kanıtlandı – "madencilik yap ve sat" zihniyeti bir kullanıcı sorunu değil, yapının kendisinin izin verdiği bir sorundur. DeFi 2.0, protokole ait likidite aracılığıyla yaşam döngüsünü uzatmaya çalışır, ancak temel varlıklar değer biriktiremezse, sonuçta atıl dolaşımı daha karmaşık hale getirir.

Luma International'ı diğerlerinden ayıran şey, "getirilerin ne kadar yüksek olduğu" sorusuna odaklanmamış olmasıdır. Bunun yerine, sorunun kendisini tersine çevirmeyi seçmiştir. Artık "nasıl gelir elde edileceği" sorusuna öncelik vermiyor, bunun yerine baştan itibaren daha az çekici ancak daha önemli üç soruyla yüzleşiyor: Gelirin gerçek ve sürdürülebilir bir kaynağı var mı? Değer sistem içinde kalacak mı? Kullanıcıların sadece hızlı bir kar elde edip ayrılmak yerine uzun vadede kalmaları için bir nedenleri var mı?

Luma International, tam da bu soruları ele aldığı için, hiçbir zaman "getiri aracı" olarak değil, uzun vadeli sürdürülebilirlik için tasarlanmış bir finansal yapı olarak tasarlandı. Odak noktası, verilerin bugün ne kadar iyi göründüğü değil, mekanizmanın beş yüz veya sekiz yüz gün sonra hala düzgün çalışıp çalışmayacağıdır.

II. Luma International'ın Çekirdek Mekanizma Tasarımı

Birçok DeFi projesi, kullanıcıların açgözlülüğü yüzünden değil, sistemin kullanıcıların açgözlü olmayacağını varsayması nedeniyle başarısız olur.

Luma International ise tam tersi bir yaklaşım benimsiyor: Kullanıcıların kesinlikle satış yapacağını, kesinlikle hesaplamaları yapacağını ve işler artık uygun olmadığında kesinlikle çıkış yapmayı seçeceğini baştan varsayıyor. Bu nedenle, kullanıcılara sloganlar aracılığıyla "uzun vadeli düşünme" konusunda eğitim vermeye çalışmıyor, bunun yerine mekanizmanın kendisi aracılığıyla kısa vadeli davranışın maliyet etkinliğini doğrudan değiştiriyor.

Opsiyon stake etme: İlk olarak satış baskısının vanasını kapatın.

Luma International'ın tüm yapıları opsiyon stake etme ile başlar. Bir kullanıcı POP stake ettiğinde, gelecekte yeni, serbestçe alınıp satılabilir bir POP almaz. Sistem otomatik olarak POP/LUMA için LP'ler oluşturur ve bunları havuzda kalıcı olarak kilitler.

Bu tasarım radikal görünebilir, ancak mantığı aslında çok basittir: POP'lar piyasaya geri dönebildiği sürece, satış baskısı her zaman var olacaktır; satış baskısı yoğun bir şekilde serbest bırakılabildiği sürece, sistem asla istikrarlı olmayacaktır.

Opsiyon rehinleme işleminin sonucu, sürekli bir arz tarafı daralmasıdır. POP, kısa vadeli bir işlem varlığından, tüm sistemi destekleyen ekosistem tabanlı bir varlığa dönüşür ve bu süreç geri döndürülemez. Tam da bu geri döndürülemezlik, POP'a fiyatını desteklemek için duyguya güvenmek yerine uzun vadeli bir değer çıpası kazandırır.

Yeniden Tabanlama ve Tek Kripto Para Birimiyle Staking: Daha Yüksek Getiriler İçin Değil, Davranışı Değiştirmek İçin

Yeniden Tabanlama ve Tek Kripto Para Birimiyle Staking: Daha Yüksek Getiriler İçin Değil, Davranışı Değiştirmek İçin

Talep tarafında, Luma International daha yüksek bir görünür yıllık getiri (APY) hedeflemedi. Bunun yerine, getiri modeline doğrudan "zamanı" dahil eden otomatik bileşik faiz mekanizmasını tercih etti. Getiriler artık tek seferde toplu olarak ödenmiyor, bunun yerine sürekli yeniden yatırım ve birikim yoluyla sağlanıyor; her çekim belirli bir maliyetle birlikte geliyor. Bu, sık işlem yapmanın matematiksel olarak mantıksız olduğu ve kısa vadeli arbitrajın marjinal getirilerinin doğal olarak sıkıştırıldığı anlamına gelir.

Rebase'in temel değeri, bileşik faizin kendisinde değil, davranış üzerindeki yönlendirici etkisinde yatmaktadır. Getiriler zamana derinden bağlı olduğunda, uzun vadeli katılım bize zorla dayatılmak yerine doğal olarak en uygun seçim haline gelir. LUMA'nın tek para birimli staking'i, opsiyon staking ile rekabet etmeyi amaçlamaz, aksine arz tarafındaki yapısal daralmaya simetrik olarak yanıt veren ve böylece genel oynaklığı azaltan bir talep tarafı dengeleyicisi olarak var olur.

Satış baskısı düşman değil, ancak dikkate alınması gereken bir değişkendir.

Luma International, "kullanıcılar satış yapmayacak" yanılgısına kapılmadı. Aksine, en başından beri satışın kesinlikle gerçekleşeceğini varsaydı ve bu nedenle meseleyi duygular yerine sistemlerle ele almayı tercih etti.

Doğrusal salım, yoğun satış baskısını önlerken, erken salım ise yanma maliyetlerinin ödenmesini gerektirir. Bu yanma ücretleri "proje geliri" haline gelmez, sistematik olarak geri alım için kullanılır.

Böylece önemli bir değişiklik meydana geldi: satış baskısı artık sadece sistemik bir risk değil, sistemik bir yakıt haline geldi. Katılım ne kadar fazla ve ne kadar sık kullanılırsa, geri alımlar o kadar güçlü hale geldi. Bu alım baskısı piyasa duyarlılığına değil, protokolün işleyiş sıklığına bağlıydı.

III. Luma International'ın PopChain Ekosistemindeki Rolü

Hiçbir finansal yapı, faaliyet gösterdiği ortamdan bağımsız olarak var olamaz. Luma International'ın en önemli avantajlarından biri, izole bir protokol olmaması, aksine PopChain ekosistemi içinde faaliyet göstermesidir.

Pop ekosistemi içinde modüller arasındaki iş bölümü oldukça açık:

PopChain, temel ödeme, güvenlik ve ölçeklenebilirlik yetenekleri sağlar;

PopSwap temel finansal likiditeyi sağlar;

Nivex, daha geniş işlem ihtiyaçlarını dış sermaye ile birleştiriyor;

PunkVerse, PopGame ve PopMe gibi uygulama katmanları, gerçek dünya kullanım senaryolarından sorumludur;

Pop X, sermaye genişlemesini ve ekosistem ivmesini destekliyor.

Bu sistemde Luma'nın rolü belirli bir fonksiyonel modül olmaktan ziyade, finansal bir uygulama katmanıdır. Gelen fonları uzun vadeli yapılara dönüştürmekten, kısa vadeli davranışları sistem tarafından absorbe edilebilecek süreçlere dönüştürmekten ve uygulama büyümesini yeniden kullanılabilir bir finansal temele dönüştürmekten sorumludur. Pop ekosistemi genişledikçe, yeni uygulamaların sıfırdan bir finansal sistem kurmasına gerek kalmaz; bunun yerine Luma'nın mevcut yapılarını doğrudan kullanabilirler.

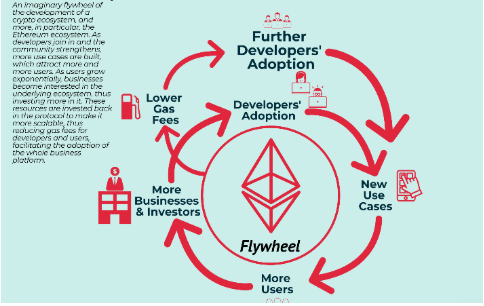

Tıpkı bir volan gibi, birbirlerini güçlendirirler ve birbirlerinin gelişimini desteklerler.

Bu nedenle Luma'nın değeri ekosistem tarafından azaltılmak yerine artırılıyor.

IV. SORA Alt Para Biriminin Ekonomik Modeli ve Fiyat Mantığı

Sadece fiyat performansına bakıldığında, SORA kolayca "hızla yükselen bir başka alt kripto para birimi" olarak yanlış anlaşılabilir. Bununla birlikte, yapısal olarak, SORA'nın Luma International içindeki rolü oldukça açıktır: Katılımı teşvik etmek için tasarlanmış bir teşvik tokenı değil, değer emilimini sağlamak ve deflasyonu düzenlemek için hizmet eden bir alt kripto para katmanıdır.

IV. SORA Alt Para Biriminin Ekonomik Modeli ve Fiyat Mantığı

Sadece fiyat performansına bakıldığında, SORA kolayca "hızla yükselen bir başka alt kripto para birimi" olarak yanlış anlaşılabilir. Bununla birlikte, yapısal olarak, SORA'nın Luma International içindeki rolü oldukça açıktır: Katılımı teşvik etmek için tasarlanmış bir teşvik tokenı değil, değer emilimini sağlamak ve deflasyonu düzenlemek için hizmet eden bir alt kripto para katmanıdır.

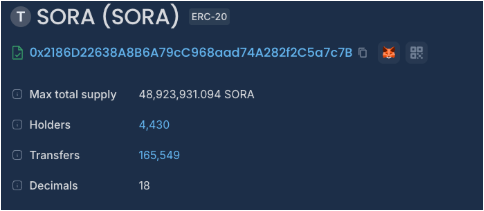

Bu durum aynı zamanda SORA'nın tasarım mantığının geleneksel kripto para alım satım modellerinin neredeyse tam tersi olduğunu da ortaya koymaktadır. Toplam arzı başlangıçtan itibaren 210 milyon olarak sabitlenmiş ve tamamı likidite havuzuna enjekte edilmiştir; sistem sürekli olarak otomatik bir yakma mekanizması yürütmekte ve tüm satışlar anında imha edilmektedir; aynı zamanda SORA doğrudan satın almayı desteklememekte ve kullanıcılar yalnızca ekosistem katılımı yoluyla kota elde edebilmektedir. Bu kısıtlamalar dizisi, kısa vadeli spekülatif davranış alanını kaynağından sınırlandırmaktadır.

Daha da önemlisi, SORA ve LUMA'nın getiri sağlama mekanizmaları birbirine sıkıca bağlıdır. Luma International'da, kullanıcı getirilerinden elde edilen işlem ücretlerinin önemli bir kısmı sistematik olarak SORA geri alımı ve yakımı için kullanılmaktadır. Protokol çalıştığı ve getiriler üretildiği sürece, SORA geri alım talebi devam edecek ve bu alım baskısı piyasa duyarlılığına bağlı olmayıp doğrudan sistem kullanım sıklığı tarafından tetiklenmektedir.

Bu yapının sonucu oldukça açık: SORA'nın alım baskısı sürekli ve yapısal iken, satış baskısı tek seferlik ve geri döndürülemez. Katılım arttıkça ve karlar büyüdükçe, SORA'nın yakım hızı doğal olarak hızlanacaktır; deflasyonist süreci, dış anlatılardan ziyade protokolün kendisi tarafından yönlendirilmektedir.

Gerçek verilere göre, Luma'nın 14 Aralık'taki uluslararası lansmanından bu yana SORA, toplam arzın %76,7'sini oluşturan 161.076.068,906 token'ı yakmıştır. Şu anda dolaşımda yalnızca yaklaşık 48.923.931,094 token (%23,3) kalmıştır ve deflasyon devam etmektedir. Buna paralel olarak, SORA'nın fiyatı aynı dönemde yaklaşık 0,00025 dolardan 0,03 dolara yükselmiş, toplamda yaklaşık 120 kat artmıştır. Yükseliş trendi devam etmektedir.

Bu fiyat değişiminin piyasa duyarlılığından kaynaklanan kısa vadeli bir sonuç değil, arzın hızla daralmasından kaynaklanan yapısal bir geri bildirim olduğunu vurgulamak önemlidir. Daha üst düzeyde, SORA, LUMA ve POP sinerjik bir ilişki oluşturur: POP, opsiyon rehin yoluyla uzun vadeli kilitli varlıklara dönüştürülür, LUMA getiri ve bileşik faiz mekanizması sağlar ve SORA, sistem çalışması sırasında taşan değeri emer. Bu üçü, Luma International tarafından inşa edilen finansal ağ yapısını tamamlamak için etkileşim halindedir.

V. Luma International'ın Uzun Vadeli Gelişim Yönü

Hiçbir projenin başarılı olacağı garanti değildir.

Ancak Luma International, en azından birkaç önemli boyutta başarısızlık olasılığını önemli ölçüde azalttı: arz sürekli olarak daralıyor, satış baskısı kurumsallaşıyor, alımlar protokol içinden geliyor, kullanıcılar doğal olarak uzun vadeli katılıma yönlendiriliyor ve tüm Pop ekosistemi bunun için güçlendirici bir ortam sağlıyor. Bu, ani bir yükseliş vaat etmiyor, sonucu da garanti etmiyor.

Ancak daha da zor ve önemli bir şey yaptı: yapıyı çökme olasılığı daha düşük olacak şekilde inşa etti. İsterseniz, bu makaleyi 7.000 kelimeye kadar genişletmenize yardımcı olabilirim; buna bilgi işlem gücü finansmanının tarihi, Luma 1.0 ile 2.0'ın evriminin karşılaştırılması ve SORA'nın farklı pazar aşamalarındaki performans yolu da dahil.

Tüm Yorumlar