Yazan: seed.eth

Wall Street'in güç oyunlarında devler asla yok olmazlar; sadece ödülleri toplamak için doğru anı beklerler.

Bu sabah, dünyanın en büyük türev borsası olan CME Group'un CEO'su Terry Duffy'nin dördüncü çeyrek kazanç açıklaması sırasında yaptığı bir açıklama tüm piyasayı altüst etti.

Duffy, CME'nin "CME Coin" adıyla kendi dijital token'ını piyasaya sürme olasılığını aktif olarak araştırdığını açıkladı.

Bu sadece basit bir teknik test değil. "Her şeyi tokenleştirme" söylemi altında, CME'nin hamlesi, geleneksel finansın (TradFi) kripto tabanlı altyapıya karşı başlattığı derin bir "av"a benziyor.

1. Konumlandırmanın gizemi: Bir pazarlık kozu mu yoksa cephane mi?

"Coin" adını taşımasına rağmen, CME Coin, kripto dünyasında iyi bilinen kripto paralarla aynı değildir. Duffy'nin kısa yanıtından şu bilgiler çıkarılabilir:

Bu token, merkeziyetsiz bir ağda çalışmak üzere tasarlanmıştır.

CME, bunu Google Cloud ile ortaklaşa yürüttüğü "Tokenleştirilmiş Nakit" projesinden ayırarak, iki ayrı girişim olarak nitelendiriyor.

CEO, CME'nin "Sistemik Olarak Önemli Finansal Kurum (SIFMU)" olarak, piyasadaki benzer ürünlerden çok daha güvenli tokenlar çıkardığını vurguladı. (Editörün notu: SIFMU genellikle büyük bankaları ifade ederken, SIFMU ise CME gibi takas ve ödeme hizmetleri sağlayan "finansal damarları" ifade eder. CME'nin SIFMU statüsü, Federal Rezerv'in hesaplarına erişim hakkı tanır.)

CME Coin'in temel mantığının daha çok finansal altyapının dijitalleştirilmesine yönelik olduğunu ve ana işlevlerinin büyük olasılıkla şu iki maddeden oluştuğunu görebiliyoruz:

- Ödeme araçları: Kurumlar arasında 7/24 anlık ödeme işlemleri için kullanılan, gelişmiş dahili "çipler"e benzer araçlar.

- Tokenleştirilmiş teminat: Teminatı likit tokenlere dönüştürerek, önceden kilitli olan fonların blok zincirinde "canlanmasını" sağlamak.

2. Neden şimdi? CME'nin üçlü hesaplama yöntemi.

CME'nin bu dönemde pazara girişi anlık bir karar değil, 2026 dijital dönüşümü için üç aşamalı bir stratejiye dayanmaktadır:

"Hafta Sonu Likidite Sıkıntısı" Sorununun Çözümü

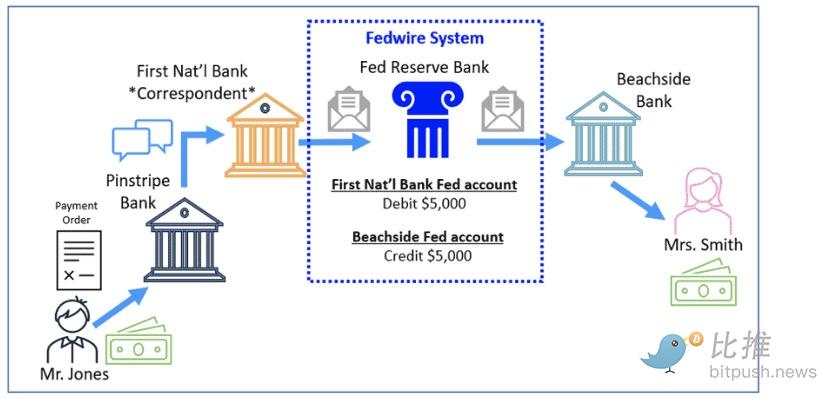

CME, kripto vadeli işlemlerinde 7/24 işlem yapma olanağını 2026 yılında tamamen kullanıma sunmayı planlıyor. Geleneksel FedWire sistemleri hafta sonları işlem yapmıyor; eğer Bitcoin Cumartesi gecesi çökerse, kurumlar teminatlarını yenilemek için fon transferi yapamıyor ve bu da tasfiye riskini katlanarak artırıyor. Blockchain tabanlı ve günün her saati çalışan bir token olan CME Coin, teminat sistemi için hızlı bir çözüm sunuyor.

CME, kripto vadeli işlemlerinde 7/24 işlem yapma olanağını 2026 yılında tamamen kullanıma sunmayı planlıyor. Geleneksel FedWire sistemleri hafta sonları işlem yapmıyor; eğer Bitcoin Cumartesi gecesi çökerse, kurumlar teminatlarını yenilemek için fon transferi yapamıyor ve bu da tasfiye riskini katlanarak artırıyor. Blockchain tabanlı ve günün her saati çalışan bir token olan CME Coin, teminat sistemi için hızlı bir çözüm sunuyor.

Çalınan "faiz gelirlerini" geri alın

Şu anda, kripto piyasasına kurumsal katılım genellikle USDT veya USDC tutmayı gerektiriyor. Bu, yüz milyarlarca dolar nakit paranın Tether ve Circle gibi şirketlerde bağlı kaldığı ve yüz milyonlarca dolar faiz gelirinin yalnızca bu şirketler tarafından kullanıldığı anlamına geliyor. CME Coin'in ortaya çıkışı, CME'nin bu önemli fon akışını kendi bilançosunda tutmaya çalıştığını gösteriyor.

"Uyumluluk hendeği" oluşturmak

BlackRock'ın BUIDL fonunu başlatması ve JPMorgan Chase'in JPM Coin'deki katılımını derinleştirmesiyle, devler bir fikir birliğine vardılar: gelecekteki finansal rekabet artık koltuklar için bir mücadele değil, "teminat verimliliği" için bir mücadele olacak.

CME CEO'su açıkça şunu belirtti: Üçüncü veya dördüncü kademe bankalar veya özel şirketler tarafından çıkarılan token'lara kıyasla, JPMorgan Chase gibi "sistemik öneme sahip" finans devleri (SIFI'ler) tarafından çıkarılan token'lara daha çok güveniyorlar. Bu bir risk kontrol gerekliliği gibi görünse de, aslında çıtayı yükseltiyor. Teminatın "kökeni" için gereklilikleri artırarak, CME mevcut "özel" stablecoin'leri fiilen devre dışı bırakıyor ve geleneksel finans sektörünün çekirdeği için daha yüksek bariyerli, daha güvenli bir "üyelik odaklı" oyun alanı oluşturuyor. Gelecekte işlerin nasıl gelişeceği, belirledikleri kurallara bağlı olacak.

Bu nedenle, CME Coin, geleneksel finans devlerinin kripto dünyasının kontrolünü yeniden ele geçirme girişimleri için bir "basamak taşı" gibidir. Bu gösteri daha yeni başladı.

3. Mevcut stablecoin'lerin aşınması mı?

Uzun bir süre boyunca Tether (USDT) ve Circle (USDC), ilk giriş avantajı ve likidite ataleti sayesinde stablecoin piyasasına hakim oldular. Ancak CME'nin piyasaya girişi, rekabet avantajlarını aşağıdaki iki boyuttan ortadan kaldırıyor:

Bu bir varlıktır, ancak daha da önemlisi, "likit bir tasfiye hakkıdır".

USDT veya USDC öncelikle "para transferi" araçlarıdır, CME ise faiz oranları, emtialar, hisse senetleri ve daha fazlasını kapsayan trilyonlarca dolarlık türev pozisyonunu yönetir.

Temel Durum: CME Coin resmi olarak tanınan bir marj varlığı haline geldiğinde, doğrudan küresel finans sisteminin "kalbine" yani fiyat keşfi ve istikrar güvencesinin en alt katmanına girecektir.

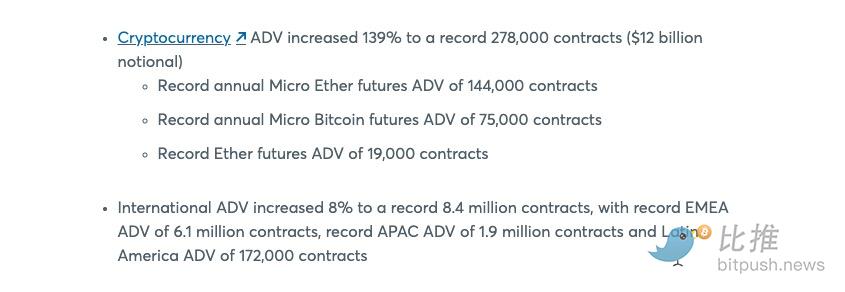

Zorunlu Tutma: CME Coin, "likidasyon akışını" yakalar. Bankalar CME'de işlem yaptıkları sürece, acil teminat gereksinimlerini karşılamak için token'ın "zorunlu sahibi" olmak zorundadırlar. Artan talep tarafından körüklenen bu kurumsal gereklilik, hiçbir yerel kripto para biriminde eşi benzeri olmayan bir durumdur. Ocak ayı mali raporuna göre, CME'nin günlük kripto para birimi işlem hacmi 2025 yılında 12 milyar dolara ulaşmış olup, özellikle Mikro Bitcoin (MBT) ve Mikro Ethereum (MET) vadeli işlem sözleşmeleri güçlü bir performans sergilemiştir.

Teminat Egemenlik Olarak: Piyasanın "Dijital Boğazını" Yeniden Şekillendirmek

Teminat Egemenlik Olarak: Piyasanın "Dijital Boğazını" Yeniden Şekillendirmek

Modern finansta teminat, gerçek bir can simididir. Piyasaya kimin girebileceğini ve ne kadar kaldıraç kullanabileceğini belirler.

Geliştirilmiş Aracılık: Blockchain'in savunduğu "merkezsizleşmenin" aksine, CME aslında en büyük aracı kuruluş olarak tekelci gücünü pekiştirmek için dijital bir kabuk kullanıyor.

Kapalı Bir Şehir: Engellerden arındırılmış DeFi'nin aksine, CME Coin büyük olasılıkla yalnızca kurumlar için kapalı döngü bir oyundur. Açık yönetişimden yoksundur ve yalnızca yasal olarak korunan tasfiye haklarına sahiptir.

Getirilerin "çekilmesi": Wall Street devleri tarafından çıkarılan tokenlar genellikle yerleşik "faiz getiren" özellikler veya ücret indirimi sağlayan işlevlerle birlikte gelir. %5'in üzerinde risksiz ABD Hazine tahvil getirileriyle karşı karşıya kalan kurumların, uzun vadede temettü ödemeyen geleneksel stablecoin'leri tutmak için hiçbir nedeni yoktur.

özet

Daha geniş bir perspektiften bakıldığında, CME'nin stratejisi benzersiz değil. JPMorgan kısa süre önce Coinbase'in Layer 2 blok zinciri üzerinde tokenleştirilmiş bir mevduat hizmeti olan JPM Coin'i (JPMD) başlattı. İşlem süresi günler süren geleneksel transferlerin aksine, JPMD saniyeler içinde ödemeyi gerçekleştirerek büyük finans kurumlarının fon tahsis etme biçimini sessizce değiştiriyor. Bu finans devleri benzer bir yolu izliyor: blok zincirinin verimliliğini benimserken geleneksel güç yapılarını da sıkıca koruyorlar.

Bu, birçok kripto para savunucusunun beklediği gibi merkeziyetsiz finansın zaferi değil, daha ziyade geleneksel finansal düzenin bir "dijital yükseltmesi"dir; devler, geçmişteki "takas tekelini" zekice geleceğin "dijital pasaportlarına" dönüştürüyorlar.

Hakim oldukları bu kurallar kesinleştiğinde, savaş alanı yeniden tanımlanacak. O zaman, yalnızca şu anda mevcut olan stablecoin'ler değil, aynı zamanda birçok küçük ve orta ölçekli banka tarafından çıkarılan token'lar da bu yeni "uyumluluk" standartları altında rekabetten diskalifiye edilebilir.

Tüm Yorumlar