Yazan: Candy

2026 yılının başında kripto piyasasının ideal olmayan performansı ve çok sayıda olumsuz makroekonomik faktörün etkisiyle risk iştahındaki önemli düşüşe rağmen, daha temel ve geri döndürülemez bir değişim gerçekleşiyor: kripto varlıklarının sahiplik yapısı sürekli olarak kurumsal yatırımcılara doğru kayıyor.

Bir yandan spot ETF'lerin piyasaya sürülmesi, kripto varlıkları küresel ana akım sermaye piyasasının pasif tahsis sistemine resmen dahil etti; diğer yandan, borsada işlem gören şirketler ve büyük varlık yönetim kurumları tarafından temsil edilen DAT şekilleniyor ve dijital varlıklar muhasebe kaydı yoluyla şirket bilançolarına girmeye başlıyor.

Varlık tutma mantığı alım satımdan tahsise, basit risk maruziyetinden bilançoya doğru kaydığında, kaçınılmaz olarak tekrar tekrar şu soru ortaya çıkar: Bu varlıklar içsel getiri sağlamalı mı, ve bunu yapabilecek kapasitede mi?

Bu bağlamda, staking artık sadece getirileri artırmak için bir araç olmaktan çıkıp, kurumsal dijital varlık portföylerinin temel bir tahsis bileşeni haline geliyor. Gerçek anlaşmazlık artık staking yapılıp yapılmaması konusunda değil, daha ziyade şu konularda:

Hangi tür staking hizmeti bir kurumun bilançosunda yer almaya değerdir?

1. Kurumsal fonlar için, staking'in önündeki engeller tam olarak nelerdir?

İlk bakışta, stake etme son derece basit bir işlem gibi görünüyor: tokenlarınızı kilitleyin, ana ağ konsensüsüne katılın ve blok ödülleri alın. Bireysel yatırımcılar için, bir ürünün ön yüzünde bir düğmeye tıklamak kadar basit bir işlem. Ancak, bu işlem ETF'ler, borsada işlem gören şirketler veya büyük varlık yönetim kurumlarıyla gerçekleştiğinde, karmaşıklığı katlanarak artar.

Bu kurumların blok zinciri teknolojisi ve düğüm işletiminde karşılaştığı teknik engellerin ötesinde, daha büyük sorunlar uyumluluk, denetim ve yönetişimde yatmaktadır. Varlıklar taahhüt edildikten sonra, düzenleyici riskler de dahil olmak üzere varlık özellikleri nasıl ele alınıyor? Gelir kaynağının ve kanıtının denetimi, varlık güvenliği ve kontrolü, operasyonel riskler ve potansiyel kayıplar ne olacak?

Bu nedenle, staking perakende yatırımcılar için uzun zamandır olgunlaşmış bir yöntem olmasına rağmen, kurumsal taraftaki ilerlemesi yavaş olmuştur. Bunun nedeni getirilerin yeterince iyi olmaması değil, piyasada yukarıdaki sorunları tek seferde çözebilecek kurumların nispeten az olmasıdır.

II. HashKey Cloud'u örnek alarak: Staking neden son derece yüksek potansiyele sahip bir iş modeli olabilir?

Eğer staking'i sadece birkaç sunucu kiralayıp düğüm çalıştırmak ve ana ağ güvenliğini sağlamak karşılığında ödüller kazanmak olarak anlıyorsanız, ölçeklenebilirliğini açıkça hafife alıyorsunuz demektir. Geçmişte bu tür gözlemsel örnekler azdı, ancak HashKey'in geçen Kasım ayındaki halka arzı bize mükemmel bir örnek sundu.

1. Kurumsal düzeyde zincir içi operasyon, güvenilirlik en önemli önceliktir.

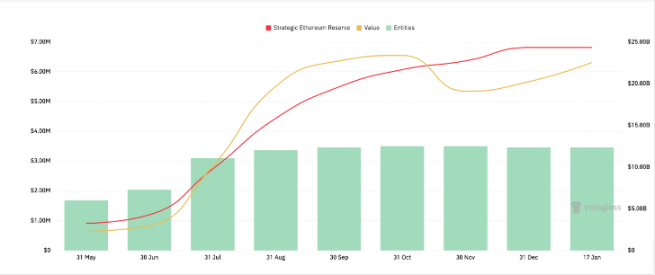

HashKey'in prospektüsüne göre, iştiraki HashKey Cloud, 29 milyar HKD'lik toplam varlık yönetimi (AUM) ile Asya'da birinci sırada yer alıyor. Kurumlara, düğüm işletimi, anahtar yönetimi, risk kontrolü, ödül ödemesi ve uyumluluk raporlaması dahil olmak üzere eksiksiz bir kurumsal düzeyde staking operasyon altyapısı sağlıyor. Genel dağıtım mimarisi açısından, çoklu coğrafi konum, yedekli dağıtım, otomatik arıza durumunda devreye girme ve gerçek zamanlı izleme yoluyla bu sistem, bugüne kadar beş yıldır istikrarlı bir şekilde çalışıyor.

Tüm tasarımı açıkça tek bir mesaj iletiyor: Staking sürecinin kendisinin, kritik altyapının güvenilirliği için kurumsal gereksinimleri karşılamasını sağlamak. Bu durum, HashKey Cloud'un piyasaya sürüldüğünde, Hong Kong Menkul Kıymetler ve Vadeli İşlemler Komisyonu tarafından ETH ETF staking hizmetlerini desteklemek üzere onaylanan ilk sağlayıcılardan biri haline gelmesinin nedenini açıklayabilir.

2. Gözaltı dışı ve düzenlemeye tabi olması iki gerekli ön koşuldur.

Kurumsal staking'de çözülmesi en zor sorun teknik bir sorun değil, görünüşte çelişkili bir gerekliliktir: varlıkları düzenlenmiş bir saklama çerçevesi içinde tutarken aynı zamanda yerel ödüller elde etmek için zincir üstü konsensüse katılmak.

Prospektüsten de görülebileceği gibi, tüm Cloud tasarımı şu prensip üzerine kuruludur: Müşteri varlıkları her zaman HashKey lisanslı saklama platformunda bağımsız bir hesapta saklanır; varlıklar staking süresi boyunca saklama sisteminden ayrılmaz veya üçüncü taraf cüzdanlara aktarılmaz; HashKey yalnızca doğrulayıcı anahtarlarından ve düğüm işlemlerinden sorumludur ve varlık sahipliğine dokunmaz.

Prospektüsten de görülebileceği gibi, tüm Cloud tasarımı şu prensip üzerine kuruludur: Müşteri varlıkları her zaman HashKey lisanslı saklama platformunda bağımsız bir hesapta saklanır; varlıklar staking süresi boyunca saklama sisteminden ayrılmaz veya üçüncü taraf cüzdanlara aktarılmaz; HashKey yalnızca doğrulayıcı anahtarlarından ve düğüm işlemlerinden sorumludur ve varlık sahipliğine dokunmaz.

Bu yapı, ETF sponsorlarının, borsada işlem gören şirketlerin ve kurumsal yatırımcıların, uyumluluktan kaynaklanan getiri kayıpları yaşamadan, tamamen düzenlenmiş bir çerçeve içinde staking işlemlerine katılmalarına olanak tanır.

3. Denetlenebilirlik, doğrulanabilirlik ve raporlanabilirlik, kurumsallaşma için önemli eşiklerdir.

Hem ETF'ler hem de borsada işlem gören şirketler için temel zorluk denetimdir. Gelir kaynağı açık, doğrulanabilir ve kapsamlı raporlar üretebilecek nitelikte mi? Prospektüsten de açıkça görülebildiği gibi, HashKey Cloud, kurumlar için bu önemli finansal işlem zorluklarını eksiksiz bir operasyonel süreç ve raporlama yetenekleri seti aracılığıyla ele almaktadır.

Başka bir deyişle, staking artık denetçilere tekrar tekrar açıklama gerektiren özel bir işlem değil; kurumun mevcut risk kontrolü, muhasebe ve yönetişim çerçevesine sorunsuz bir şekilde entegre edilebilir. Bu koşullar sağlandığında, veri değişiklikleri neredeyse kaçınılmazdır. HashKey Cloud'un staking ölçeği 2022'den beri hızla genişleyerek, HashKey Grubu içinde ölçek ekonomisine ve sürdürülebilir karlılığa sahip birkaç iş segmentinden biri haline geldi.

4. İş yapısının genişletilmesi, zincir üstü varlık yönetimi için giriş noktası

İş yapısı açısından bakıldığında, gelecekteki staking, ölçeklenebilir genişleme özelliklerine sahip çok az sayıdaki zincir üstü işletmeden biri olacaktır. Birincisi, işletme Varlık Yönetimi (AUM) tarafından yönlendirilir; ikincisi, gelir sürdürülebilirdir; ve son olarak, uyumluluk, saklama ve risk kontrol sistemlerini doğal olarak içerir.

Bir kurum, staking ve doğrulama altyapısı olarak bir platform seçtiğinde, sonraki süreç neredeyse önceden belirlenmiş olur. Düğüm doğrulamasına ek olarak, getirinin yeniden yatırılması ve hatta daha karmaşık zincir içi varlık yönetimi ve yapılandırılmış ürünler de söz konusudur.

Bu nedenle, HashKey Cloud'un açıklama yapısına bakıldığında, staking hizmetlerinin izole bir iş kolu değil, tüm zincir üstü operasyonun temel gelir kaynağı olduğu anlaşılıyor. Bu rekabette, ilk hamle avantajı genellikle mutlak bir avantajdır.

III. 2026'da Yeni Bir Başlangıç: Bahis Oyunlarında Güçlü Olanlar Neden Daha da Güçlenir?

2026 zaman diliminden geriye baktığımızda, staking'in anlamı temelden bir dönüşüm geçirdi.

Bu artık sadece zincir içi katılımcıların getirilerini artırmanın bir yolu olmaktan çıkıp, kurumların dijital varlıkları elinde tutmasının ardından varsayılan bir yapılandırma eylemine dönüşüyor. Uyumluluk ilerledikçe, büyük kurumsal fonlar sistematik olarak staking'e katılmaya başlıyor ve bunun ölçeği ve hızı, tüm ağın katılım yapısını derinden değiştiriyor.

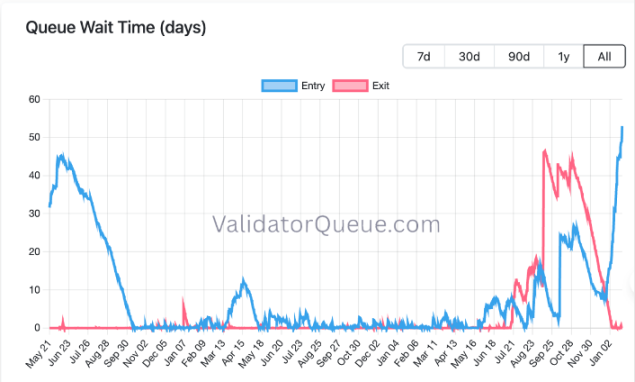

Ethereum örneğini ele alırsak, spot ETF onaylanmadan önce, doğrulayıcı düğümlerin giriş ve çıkışı nispeten istikrarlıydı ve ağ katılımcı yapısı oldukça sağlamdı. Ancak, 2025'in ikinci yarısından itibaren, DAT'ın yükselişiyle birlikte, düğüm giriş ve çıkışı için bekleme süresi önemli ölçüde arttı. Bu durum, geleneksel kurumsal fonların staking sistemine toplu halde girmeye başlamasıyla örtüşmektedir.

Bu büyüme dalgası perakende yatırımcılardan değil, net bilanço mantığına ve uzun vadeli yatırım özelliklerine sahip kurumsal sermayeden geldi. Yüksek iç yatırım ve son derece düşük dönüşüm maliyetlerine sahip DEX'ler veya zincir üstü borç verme protokollerinin aksine, kurumsal düzeydeki staking doğal olarak son derece yüksek güven engellerine ve geçiş maliyetlerine sahiptir; bu da sektörün rekabet ortamını belirler ve tipik bir "güçlü olan daha da güçlenir" özelliğini sergiler.

Temel sebep, kurumsal bir bağlamda, staking'in her şeyden önce uyumlu ve nispeten istikrarlı bir iş olması ve ancak ikinci planda teknik bir hizmet olması gerektiğidir. Bununla birlikte, bunların tümü uzun vadeli, sürekli birikim gerektirir ve kısa vadeli sermaye yatırımı veya agresif genişleme yoluyla elde edilemez. Bir hizmet sağlayıcı uyumlu sisteme ilk giren olduğunda, avantajı doğrusal olarak büyümez, aksine önemli bir bileşik etki gösterir.

HashKey Cloud'un büyüme seyrine bu perspektiften baktığımızda, etkileyici verilerinin kısa vadeli satış yeteneklerindeki bir artıştan değil, uzun vadeli uyumluluk yatırımlarının, barındırma kapasitesi geliştirmenin ve kurumsal güvenin birikmesinin doğal bir sonucu olduğunu görüyoruz.

HashKey Cloud'un büyüme seyrine bu perspektiften baktığımızda, etkileyici verilerinin kısa vadeli satış yeteneklerindeki bir artıştan değil, uzun vadeli uyumluluk yatırımlarının, barındırma kapasitesi geliştirmenin ve kurumsal güvenin birikmesinin doğal bir sonucu olduğunu görüyoruz.

Öte yandan, operasyonel düzeydeki yol bağımlılığı da aynı derecede önemlidir. Katman 1 tamamen PoS'ye geçtikten sonra, düğüm hizmet sağlayıcılarının güvenilirliği pazarlamadan değil, doğrulanabilir tarihsel verilerden gelir: kesintilerin olup olmadığı, uzun vadeli çevrimiçi performans ve aşırı piyasa koşulları ve ağ tıkanıklığı altında istikrar. Bu veriler bir kez oluşturulduktan sonra, kopyalanması zordur.

Bu nedenle, geç kalanlar teknik olarak yakın olsalar bile, kısa bir süre içinde mevcut oyunculara yetişmeleri zordur. Bu durum aynı zamanda Ethereum staking kontrol paneli rated.network'te HashKey Cloud'un doğrulama ağırlığı açısından küresel olarak ilk on arasında yer almasının yanı sıra, yıllık işlem oranının (APR) sürekli olarak ilk beş arasında yer almasının nedenini de açıklıyor; bu, daha yüksek etkili blok üretim oranına, daha düşük örtük cezalara ve uzun vadeli istikrarlı operasyondan elde edilen yapısal avantajlara karşılık geliyor.

Uyumluluk yeterlilikleri, operasyonel kayıtlar ve geçmiş performans olumlu bir geri bildirim döngüsü oluşturduğunda, ödüller doğal olarak uzun vadeli güvenilirliğe sahip birkaç düğümde yoğunlaşacaktır. Kurumsal staking sektöründe güçlü olanların daha da güçlenmesinin temel nedeni budur.

IV. Sonuç: Staking Altyapısının Değerinin Yeniden Değerlendirilmesi

2026'nın yeni başlangıç noktasında, ETF'lerin ve DAT'ın sürekli genişlemesiyle birlikte, kurumsal kripto varlık sahiplerinin temel amacı fiyat spekülasyonundan varlık verimliliğini maksimize etmeye doğru kayıyor. Staking getirileri geçmişte olduğu gibi gerçek dünyadaki sabit gelirli varlıkları çok aşan seviyelerde yeniden ortaya çıkmayabilir, ancak kripto piyasası için bir referans faiz oranı haline gelebilir.

Sonrasında, bu doğal olarak daha karmaşık bir zincir içi varlık yönetimi biçimine dönüşecektir. Kurumsal getirileri artırmak veya saf varlık yönetimi yapmak olsun, tüm bu yetenekler tek bir öncüle dayanmaktadır: Temel altyapının düzenleyiciler, denetçiler ve kurumların iç risk kontrolü tarafından kabul edilmesi gerekir.

Bu, zincir üstü varlık yönetiminin bir sonraki aşamasının, en yüksek getiriye veya en hızlı harekete sahip katılımcılar tarafından değil, uyumluluk, saklama, risk kontrolü ve denetlenebilir işlemlerin ön hazırlığını zaten tamamlamış olan altyapı sağlayıcıları tarafından üstlenileceği anlamına gelir.

Bu açıdan bakıldığında, HashKey Cloud gibi altyapıların değerini yeniden inceleme ve değerlendirme zamanı geldi. Daha önce göze çarpmayan ancak uzun süredir uyumlu olan bu altyapılar, kurumsal dalga gerçekten geldiğinde, kurumlara staking konusunda yardımcı olmaktan çok daha önemli hale geldi.

Gerçekte sundukları şey, yalnızca tek bir gelir getirici hizmet değil, kurumların staking'den başlayarak uyumluluk, denetim ve risk kontrolü çerçevesinde zincir üstü varlık yönetimine kademeli olarak geçiş yapmaları için sürdürülebilir bir yoldur.

Kurumsal yönetim tarafından yönlendirilen bir kripto piyasasında, bu tür bir yol haritası oluşturma yeteneği, kısa vadeli kazançlara kıyasla genellikle daha nadir ve tekrarlanması daha zordur.

Tüm Yorumlar