Bitcoin 2025 yılını kapatırken, günlük oynaklığı %2,24'e düşerek varlık için kaydedilen en düşük yıllık rakamı gördü.

K33 Research'ün oynaklık grafiği, Bitcoin'in günlük oynaklığının %7,58 olduğu 2012 yılına kadar uzanıyor. Veriler, Bitcoin oynaklığının her döngüde istikrarlı bir şekilde azaldığını gösteriyor: 2022'de %3,34, 2024'te %2,80 ve 2025'te %2,24'e kadar düştü.

Ancak piyasa duyarlılığı ve veriler birbirinden farklıydı. Ekim 2025'te Bitcoin'in fiyatı 126.000 dolardan 80.500 dolara düştü; bu yürek burkan bir süreçti. 10 Ekim'de ise gümrük politikalarının tetiklediği tasfiye dalgası, tek bir günde 19 milyar dolarlık kaldıraçlı uzun pozisyonu yok etti.

Paradoks şu ki, Bitcoin'in oynaklığı geleneksel standartlara göre azalmış olsa da, önceki döngülere kıyasla daha büyük fon girişleri çekmiş ve daha büyük mutlak fiyat oynaklığı yaşamıştır.

Düşük oynaklık, piyasanın "durgunluğa düştüğü" anlamına gelmez; aksine, piyasanın kurumsal düzeydeki sermaye akışlarını absorbe edebilecek kadar olgunlaştığı ve önceki döngülerde görülen "zincirleme reaksiyon" geri bildirim döngülerini tekrarlamayacağı anlamına gelir.

Günümüzde ETF'ler, şirket hazineleri ve düzenlenmiş saklama kuruluşları piyasa likiditesinin "dengeleyici" unsurları haline gelmiş durumda ve uzun vadeli yatırımcılar varlıklarını sürekli olarak bu altyapıya yeniden tahsis ediyorlar.

Sonuç olarak, Bitcoin'in günlük getirileri daha istikrarlı hale geldi, ancak piyasa değeri hala yüz milyarlarca dolar seviyesinde dalgalanıyor; bu volatilite seviyesi, 2018 veya 2021'de %80'lik bir çöküşe yol açabilirdi.

K33 Research'ün verilerine göre, Bitcoin'in yıllık oynaklığının 2013'teki %7,58'lik zirve noktasından 2025'te %2,24'lük rekor düşük seviyeye düşmesi bekleniyor.

Volatilite düşmeye devam ediyor.

K33'ün yıllık oynaklık verileri bu değişimi kaydediyor.

2013 yılında Bitcoin'in ortalama günlük getirisi %7,58 idi; bu da piyasanın düşük işlem hacmi ve spekülatif çılgınlığını yansıtıyordu. 2017'de bu rakam %4,81'e düştü; 2020'de %3,98 oldu ve 2021'deki pandemi kaynaklı boğa piyasası sırasında %4,13'e hafifçe yükseldi. 2022'de Luna projesi, Three Arrows Capital ve FTX borsasının çöküşleri oynaklığı %3,34'e çıkardı.

Ardından oynaklık azaldı: 2023'te %2,94'e, 2024'te %2,80'e ve daha sonra 2025'te %2,24'e düştü.

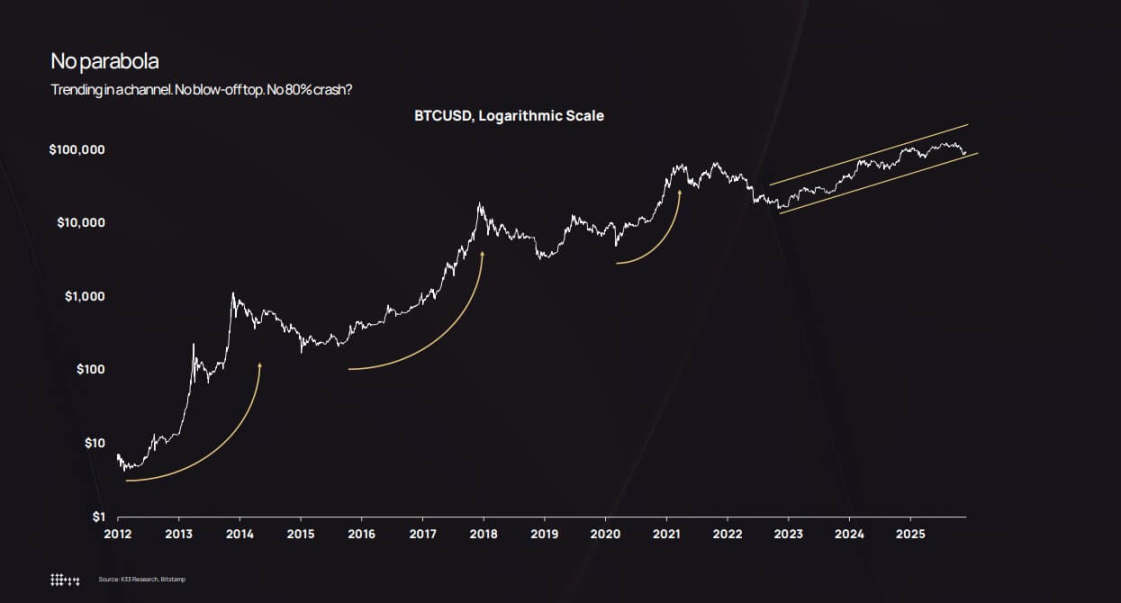

Logaritmik fiyat grafiği de bu trendi doğruluyor. 2022'den 2025'e kadar Bitcoin, aşırı "patlama ve ardından çöküş" yaşamadı, bunun yerine yukarı yönlü bir kanal içinde istikrarlı bir şekilde yükseldi.

Bu dönemde düzeltmeler yaşanmış olsa da (fiyat Ağustos 2024'te 50.000 doların altına ve Ekim 2025'te 80.500 dolara düştü), "parabolik bir yükselişin ardından sistemik bir çöküş" yaşanmadı.

Analizler, Ekim 2025'teki yaklaşık %36'lık düşüşün Bitcoin'in tarihsel geri çekilmelerinin normal aralığı içinde olduğunu gösteriyor. Fark, önceki %36'lık geri çekilmelerin çoğunlukla %7'lik yüksek volatilite aralığının sonunda gerçekleşirken, bu sefer %2,2'lik düşük volatilite aralığında gerçekleşmiş olmasıdır.

Analizler, Ekim 2025'teki yaklaşık %36'lık düşüşün Bitcoin'in tarihsel geri çekilmelerinin normal aralığı içinde olduğunu gösteriyor. Fark, önceki %36'lık geri çekilmelerin çoğunlukla %7'lik yüksek volatilite aralığının sonunda gerçekleşirken, bu sefer %2,2'lik düşük volatilite aralığında gerçekleşmiş olmasıdır.

Bu durum bir "bilişsel boşluk" yaratıyor: altı haftada %36'lık bir düşüş gözle görülür derecede çarpıcı; ancak önceki dönemlere (gün içi %10'luk dalgalanmaların yaygın olduğu dönemlere) kıyasla, 2025'teki piyasa oynaklığı nispeten daha hafif.

Varlık yönetim şirketi Bitwise, Bitcoin'in gerçek oynaklığının Nvidia'nınkinden daha düşük seviyeye indiğine dikkat çekiyor; bu değişiklik, Bitcoin'in konumunu "saf spekülatif bir araçtan" "yüksek beta makro varlığa" dönüştürüyor.

Bitcoin'in logaritmik fiyat grafiği, 2022'den beri fiyatının yukarı yönlü bir kanal içinde yavaşça yükseldiğini ve önceki döngüde meydana gelen parabolik yükseliş ve %80'lik düşüşten kaçındığını gösteriyor.

Piyasa değerinin genişlemesi, kurumsal giriş ve varlık yeniden dağıtımı

K33'ün temel argümanı, gerçek oynaklıktaki düşüşün sermaye girişlerindeki azalmadan değil, fiyat değişikliklerini yönlendirmek için artık daha büyük miktarda sermayeye ihtiyaç duyulmasından kaynaklandığıdır.

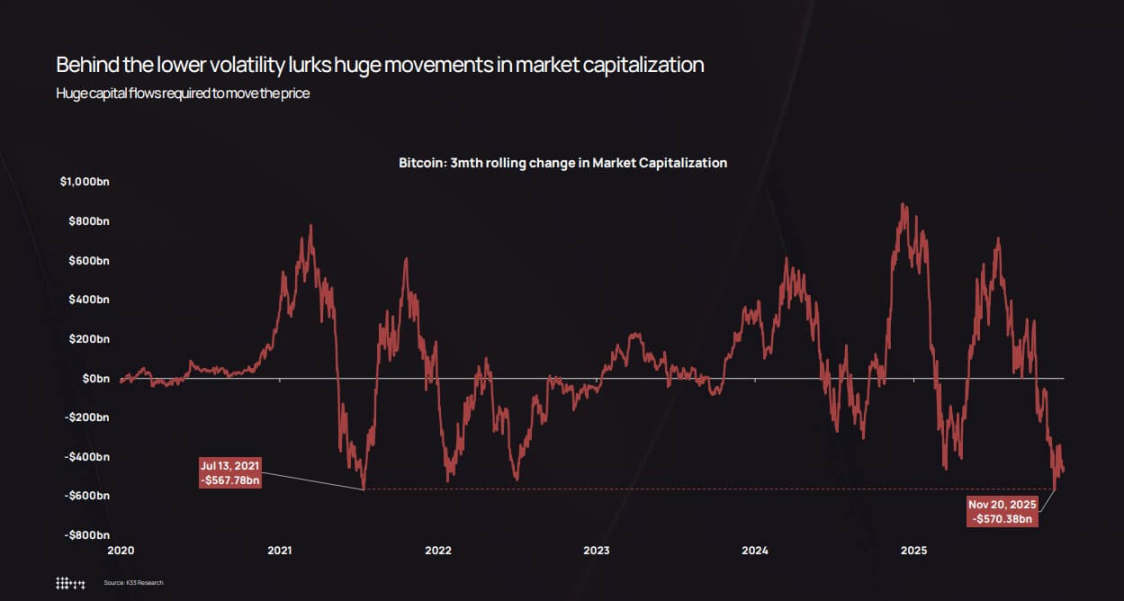

Bir ajans tarafından oluşturulan ve Bitcoin'in piyasa değerindeki üç aylık değişimleri gösteren grafik, düşük oynaklık dönemlerinde bile piyasa değerinin yüz milyarlarca dolar dalgalanabileceğini ortaya koyuyor.

Ekim-Kasım 2025 arasındaki düşüş sırasında Bitcoin'in piyasa değeri yaklaşık 570 milyar dolar azalacak; bu, Temmuz 2021'deki 568 milyar dolarlık düşüşe neredeyse eşit.

Piyasadaki dalgalanmanın büyüklüğü değişmedi; değişen şey, piyasanın bu dalgalanmaları absorbe etme "derinliği"dir.

Kasım 2025'te Bitcoin'in piyasa değeri üç ay içinde 570 milyar dolar dalgalandı; bu, düşük oynaklığa rağmen, Temmuz 2021'deki 568 milyar dolarlık düşüşle karşılaştırılabilir bir durumdu.

Volatilitedeki düşüşe üç yapısal faktör neden olmuştur:

İlk olarak, ETF'lerin ve kurumların "birikim" etkisi var. K33 istatistikleri, 2025 yılında ETF'lerin net olarak yaklaşık 160.000 Bitcoin satın aldığını gösteriyor (2024'teki 630.000'den daha düşük olsa da, ölçek yine de önemli). ETF'ler ve kurumsal hazine bonoları birlikte yaklaşık 650.000 Bitcoin artırarak dolaşımdaki arzın %3'ünden fazlasını oluşturdu. Bu fonlar, perakende yatırımcıların FOMO (kaçırma korkusu) duygusuyla değil, "programatik yeniden dengeleme" yoluyla piyasaya girdi.

K33 özellikle, Bitcoin fiyatının yaklaşık %30 düşmesine rağmen, ETF varlıklarının yalnızca tek haneli bir yüzde oranında azaldığını ve panik halinde geri alım veya zorunlu tasfiye yaşanmadığını belirtti.

İkinci olarak, kurumsal hazineler ve yapılandırılmış ihraçlar var. 2025 yıl sonu itibarıyla, kurumsal hazineler yaklaşık 473.000 Bitcoin tutuyordu (yılın ikinci yarısında artış hızı yavaşladı). Yeni talep, öncelikle doğrudan nakit alımlarından ziyade imtiyazlı hisse senedi ve dönüştürülebilir tahvil ihraçlarından geldi; çünkü finans ekipleri, tüccarlar gibi kısa vadeli piyasa trendlerini takip etmek yerine, sermaye yapısı stratejilerini üç aylık periyotlarla uyguluyorlar.

Üçüncüsü, varlıkların ilk sahiplerinden daha geniş bir gruba yeniden dağıtılmasıdır. K33'ün "Varlık Tutma Yılları Analizi", 2023'ün başından bu yana, iki yıldan fazla süredir atıl durumda olan Bitcoin'lerin istikrarlı bir şekilde "aktif hale getirilmeye" başlandığını ve son iki yılda yaklaşık 1,6 milyon uzun vadeli Bitcoin'in dolaşıma girdiğini göstermektedir.

Üçüncüsü, varlıkların ilk sahiplerinden daha geniş bir gruba yeniden dağıtılmasıdır. K33'ün "Varlık Tutma Yılları Analizi", 2023'ün başından bu yana, iki yıldan fazla süredir atıl durumda olan Bitcoin'lerin istikrarlı bir şekilde "aktif hale getirilmeye" başlandığını ve son iki yılda yaklaşık 1,6 milyon uzun vadeli Bitcoin'in dolaşıma girdiğini göstermektedir.

2024 ve 2025, "uykuda olan varlıkların" en fazla aktif hale geldiği iki yıl oldu. Raporda, Temmuz 2025'te Galaxy Digital'in 80.000 bitcoin ve Fidelity'nin 20.400 bitcoin sattığı belirtildi.

Bu satış dalgaları, ETF'lerin, şirket hazine bonolarının ve düzenlemeye tabi saklama kuruluşlarının "yapısal talebi" ile aynı zamana denk geliyor; bu kuruluşlar pozisyonlarını birkaç ay içinde kademeli olarak artıracaklardır.

Bu yeniden dağıtım çok önemli: Erken dönem Bitcoin sahipleri, Bitcoin'i 100 ila 10.000 dolar arasındaki fiyatlardan biriktiriyor ve varlıklar birkaç cüzdanda yoğunlaşıyor; sattıklarında ise varlıklar ETF hissedarlarına, şirket bilançolarına ve çeşitlendirilmiş portföyler aracılığıyla küçük miktarlarda alım yapan yüksek net değere sahip müşterilere akıyor.

Sonuç olarak, Bitcoin tutma yoğunluğunda bir azalma, emir defteri kalınlığında bir artış ve "zincirleme reaksiyon döngüsü"nde bir zayıflama meydana gelir. İlk aşamalarda, likiditenin düşük olduğu bir piyasada 10.000 Bitcoin'in satılması, %5 ila %10'luk bir fiyat düşüşüne neden olarak stop-loss emirlerini ve tasfiyeleri tetikleyebilir. Ancak 2025'te, böyle bir satış, birden fazla kurumsal kanaldan alım çekecek ve hatta fiyatı %2 ila %3 oranında yukarı çekerek geri bildirim döngüsünü zayıflatacak ve günlük oynaklığı azaltacaktır.

Portföy oluşturma, kaldıraç şokları ve "parabolik döngünün" sonu

Gerçek oynaklıkta yaşanan düşüş, kurumların "Bitcoin varlıklarını" hesaplama biçimini değiştirdi.

Modern portföy teorisi, varlık tahsis ağırlıklarının "getiri potansiyeli" yerine "risk katkısı"na dayanması gerektiğini öne sürer. Örneğin, günlük oynaklığı %7 olan Bitcoin'e yapılan %4'lük bir tahsis, %2,2'lik bir oynaklığa kıyasla portföy riskine önemli ölçüde daha fazla katkıda bulunur.

Bu matematiksel gerçek, varlık yöneticilerini bir seçim yapmaya zorluyor: ya Bitcoin varlıklarını artıracaklar ya da (temel varlığın daha istikrarlı olduğunu varsayarak) opsiyon ve yapılandırılmış ürünler kullanacaklar.

K33'ün varlıklar arası performans grafiği, Bitcoin'in 2025 yılında varlık getirisi sıralamasında en alt sıralarda yer alacağını gösteriyor; önceki döngülerde uzun yıllar boyunca üstün performans göstermesine rağmen, 2025'te altın ve hisse senetlerinin gerisinde kalacak.

Bitcoin, 2025 yılında varlık performansında en alt sıralarda yer aldı ve %3,8'lik bir düşüşle altın ve hisse senetlerinin gerisinde kaldı; bu, Bitcoin için alışılmadık bir yıl oldu.

Bu düşük performans ve düşük oynaklık, Bitcoin'in konumunu "spekülatif bir yan varlık"tan "çekirdek makro varlık"a kaydırdı; bu da hisse senetlerine benzer riskler taşımasına rağmen, getiri faktörlerinin diğer varlıklarla ilişkisiz olmasına yol açtı.

Opsiyon piyasası da bu değişimi yansıtıyor: Son zamanlarda, Bitcoin opsiyonlarının zımni oynaklığı, gerçek oynaklıkla paralel olarak azaldı; bu da riskten korunma maliyetlerini düşürdü ve sentetik yapılandırılmış ürünleri daha cazip hale getirdi.

Daha önce, uyumluluk departmanları genellikle "aşırı oynaklık" nedeniyle finansal danışmanların Bitcoin'e yatırım yapmasını kısıtlıyordu. Şimdi ise danışmanların elinde nicel kanıtlar var: 2025'te Bitcoin'in oynaklığı Nvidia'dan, birçok teknoloji hissesinden daha düşük ve yüksek beta katsayılı hisselerle karşılaştırılabilir düzeyde olacak.

Bu durum Bitcoin için yeni yatırım olanakları açıyor: 401(k) emeklilik planlarına dahil edilmesi, Kayıtlı Yatırım Danışmanı (RIA) yapılanmaları ve sıkı oynaklık sınırlarına tabi sigorta şirketlerinin portföylerine yerleştirilmesi.

K33'ün ileriye dönük verileri, bu kanallar açıldıkça, 2026'daki ETF net girişlerinin 2025'tekileri aşacağını ve "kendini güçlendiren bir döngü" oluşturacağını öngörüyor: daha fazla kurumsal fon girişi → azalan oynaklık → daha fazla kurumsal siparişin önünü açma → daha fazla fon girişi.

Ancak piyasadaki "sakinlik" şartlıydı. K33'ün türev analizi, 2025 yılı boyunca Bitcoin sürekli vadeli sözleşmelerindeki açık pozisyonların "düşük oynaklık ve güçlü yukarı yönlü hareket" ortamında istikrarlı bir şekilde arttığını ve nihayetinde 10 Ekim'de bir tasfiye olayına yol açarak tek bir günde 19 milyar dolarlık kaldıraçlı uzun pozisyonun yok olmasına neden olduğunu gösteriyor.

Bu satış dalgası, Başkan Trump'ın gümrük tarifesi açıklaması ve yaygın "riskten kaçınma" ile ilgili olsa da, temel mekanizma hala türev ürünler sorunudur: uzun pozisyonlarda aşırı kaldıraç, hafta sonu düşük likidite ve bir dizi teminat tamamlama çağrısı.

Bu satış dalgası, Başkan Trump'ın gümrük tarifesi açıklaması ve yaygın "riskten kaçınma" ile ilgili olsa da, temel mekanizma hala türev ürünler sorunudur: uzun pozisyonlarda aşırı kaldıraç, hafta sonu düşük likidite ve bir dizi teminat tamamlama çağrısı.

Yıl boyunca fiili oynaklık %2,2 olsa bile, "kaldıraçlı tasfiye nedeniyle tetiklenen aşırı oynaklık günleri" yaşanabilir. Fark şu ki, bu tür olaylar artık haftalarca sürmek yerine saatler içinde çözülüyor; ve ETF'lerden ve şirket hazine bonolarından gelen spot talep bir "fiyat tabanı" sağladığı için piyasa hızla toparlanabiliyor.

2026 için yapısal arka plan, "volatilitenin düşük kalacağı veya daha da azalacağı" görüşünü destekliyor: K33, iki yıllık Bitcoin arzı istikrar kazandıkça, erken dönem Bitcoin sahiplerinin satışlarını azaltacağını öngörüyor; ayrıca, düzenleyici cepheden de olumlu sinyaller var – ABD CLARITY Yasası, Avrupa MiCA'nın tam olarak uygulanması ve Morgan Stanley ile Bank of America'nın 401(k) ve varlık yönetimi kanallarını açması.

K33'ün "Altın Fırsat" verileri, düzenleyici atılımlar ve mevcut yatırımcıların satış baskısını aşacak yeni fonların etkisi nedeniyle Bitcoin'in 2026'da hisse senedi endekslerinden ve altından daha iyi performans göstereceğini öngörüyor.

Bu tahminin gerçekleşip gerçekleşmeyeceği belirsizliğini koruyor, ancak bunu yönlendiren mekanizmalar -derinleşen likidite, iyileştirilmiş kurumsal altyapı ve net düzenlemeler- düşük oynaklığı destekliyor.

Sonuç olarak, Bitcoin piyasası 2013 veya 2017'deki "spekülatif sınır" özelliklerinden uzaklaşacak ve daha çok "yüksek likiditeye sahip, kurumsal olarak desteklenen makro varlık" benzeri bir yapıya dönüşecektir.

Bu, Bitcoin'in "sıkıcı" hale geldiği (örneğin, düşük getiriler veya anlatı eksikliği nedeniyle) anlamına gelmez; aksine "oyunun kurallarının değiştiği" anlamına gelir: fiyat yolları daha düzgündür, opsiyon piyasası ve ETF likiditesi perakende yatırımcı duyarlılığından daha önemlidir ve piyasadaki temel değişiklikler, yapı, kaldıraç seviyeleri ve işlem taraflarının bileşimine yansır.

2025 yılında, Bitcoin'in tarihindeki en büyük düzenleyici ve yapısal değişikliklere rağmen, oynaklık açısından "kurumsallaşmış istikrarlı bir varlık" haline geldi.

Bu değişimi anlamanın değeri, düşük reel oynaklığın "varlıkların canlılığını kaybettiği" anlamına gelmemesi, aksine "piyasanın çökmeden kurumsal fonları absorbe edebilecek kadar olgunlaştığı" anlamına gelmesinde yatmaktadır.

Döngü sona ermedi; sadece piyasa oynaklığını tetiklemenin "maliyeti" arttı.

Tüm Yorumlar