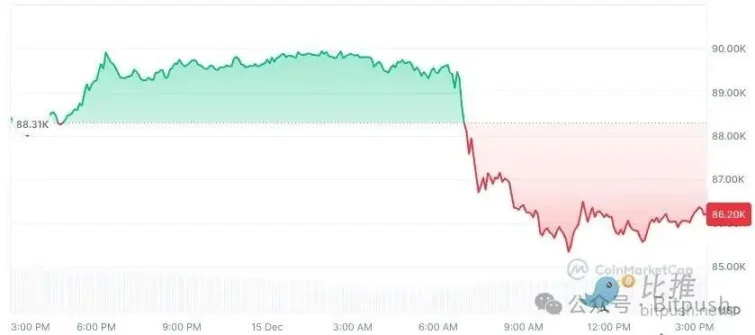

Kripto para piyasası geçen hafta sonu boyunca toparlanma göstermedi. Birkaç gün süren dar aralıklı işlemlerin ardından, Bitcoin Pazar akşamından Pazartesi günkü ABD borsa seansına kadar önemli bir baskı altına girdi, 90.000 doların altına düştü ve kısa süreliğine 86.000 dolar civarına geriledi. ETH %3,4 düşüşle 2.980 dolara; BNB %2,1 düşüşle; XRP %4 düşüşle; ve SOL %1,5 düşüşle 126 dolar civarına geriledi. Piyasa değerine göre ilk on kripto para birimi arasında sadece TRX %1'den az bir artış kaydederken, diğerleri düzeltme aşamasındaydı.

Zaman açısından bakıldığında, bu izole bir düzeltme değil. Ekim ortasında tüm zamanların en yüksek seviyesine ulaştığından beri Bitcoin %30'dan fazla geriledi ve her toparlanma kısa ve tereddütlü oldu. ETF'lerden sistemik bir fon çıkışı olmasa da, marjinal girişler önemli ölçüde yavaşladı ve bu da piyasanın daha önce sahip olduğu "duygusal temeli" sağlamayı zorlaştırdı. Kripto piyasası tek taraflı iyimserlikten daha karmaşık ve sabır gerektiren bir aşamaya geçiyor.

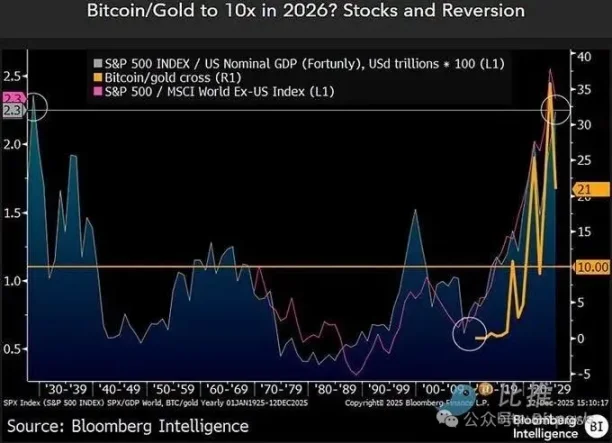

Bu bağlamda, Bloomberg Intelligence'ın kıdemli emtia stratejisti Mike McGlone, Bitcoin'in mevcut gidişatını daha geniş bir makroekonomik ve döngüsel çerçeveye yerleştiren yeni bir rapor yayınladı. Ayrıca oldukça rahatsız edici bir tahminde bulundu: Bitcoin 2026 yılına kadar 10.000 dolara geri dönebilir. Bu bir abartı değil, aksine belirli bir "deflasyonist" döngünün olası sonuçlarından biridir.

Bu bakış açısı, yalnızca rakamın kendisinin "çok düşük" olması nedeniyle değil, aynı zamanda McGlone'un Bitcoin'i bağımsız bir kripto varlık olarak değil, "küresel risk varlıkları - likidite - servet getirisi" uzun vadeli koordinat sistemi içinde yeniden incelemesi nedeniyle de büyük tartışmalara yol açtı.

"Enflasyondan sonra deflasyon"? McGlone'un odak noktası kripto paralar değil, döngüsel dönüm noktaları.

McGlone'un değerlendirmesini anlamak için kilit nokta, kripto endüstrisine bakış açısında değil, bir sonraki aşama için makro ortamı nasıl anladığında yatmaktadır.

McGlone son analizinde enflasyon/deflasyon dönüm noktası kavramını defalarca vurguluyor. Küresel piyasanın böyle kritik bir dönemeç noktasına yaklaştığına inanıyor. Enflasyonun zirve yapması ve büyük ekonomilerde büyüme ivmesinin yavaşlamasıyla birlikte, varlık fiyatlandırma mantığı "enflasyonla mücadeleden" "enflasyon sonrası deflasyona" -enflasyon döngüsü sona erdikten sonraki kapsamlı fiyat düşüşü aşamasına- doğru kayıyor. Şöyle yazıyor: "Bitcoin'in düşüşü, hisse senedi piyasasının Fed'in politikalarıyla karşı karşıya kaldığı 2007 yılındaki durumu yansıtabilir."

Bu, onun ilk kez düşüş uyarısı yapması değil. Geçen yılın Kasım ayında Bitcoin'in 50.000 dolara düşeceğini tahmin etmişti.

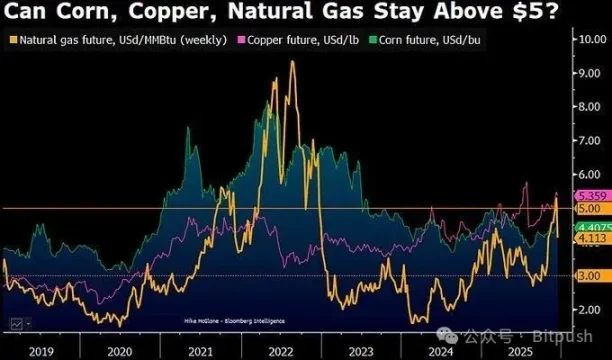

Ona göre, 2026 civarında emtia fiyatları, temel emtialar için "enflasyon-deflasyon ayrım çizgisi" olarak adlandırılan ve doğalgaz, mısır ve bakır gibi temel emtialar için geçerli olan kilit bir merkez eksen etrafında dalgalanabilir ve bu çizgi 5 dolar civarına düşebilir. Bu emtialar arasında, gerçek endüstriyel talebe dayalı bir varlık olan bakırın, 2025 sonuna kadar bu merkez eksenin üzerinde kalması muhtemeldir.

McGlone, likidite azaldığında piyasanın "gerçek talep" ve "finansallaşma primi" arasında yeniden ayrım yapacağına dikkat çekiyor. Onun çerçevesinde Bitcoin, "dijital altın" değil, risk iştahı ve spekülatif döngülerle yüksek oranda ilişkili bir varlıktır. Enflasyon söylemi zayıfladığında ve makro likidite daraldığında, Bitcoin bu değişimi daha erken ve daha çarpıcı bir şekilde yansıtma eğilimindedir.

McGlone, mantığının tek bir teknolojiye değil, üç uzun vadeli yolun üst üste binmesine dayandığına inanıyor.

İlk olarak, aşırı servet yaratımını takip eden ortalama değere geri dönüş söz konusu. McGlone, Bitcoin'in son on yıldaki küresel gevşek para ortamında en aşırı servet artırıcılarından biri olduğunu uzun zamandır vurguluyor. Varlık fiyat artışı, reel ekonominin ve nakit akışının büyümesini sürekli olarak çok aştığında, geri dönüş genellikle yumuşak değil, dramatik olur. Tarihsel olarak, ister 1929'daki ABD borsası olsun, ister 2000'deki teknoloji balonu olsun, zirvedeki ortak nokta, piyasanın yüksek seviyelerde tekrar tekrar "yeni bir paradigma" arayışında olması ve geriye dönüp bakıldığında, nihai düzeltmenin o zamanki en kötümser beklentileri bile çoğu zaman çok aşmasıydı.

İkinci olarak, Bitcoin ve altın arasındaki göreceli fiyat ilişkisi var. McGlone özellikle Bitcoin/altın oranına vurgu yapıyor. Bu oran 2022 yılının sonunda yaklaşık 10 civarındaydı, ardından boğa piyasasının etkisiyle hızla genişleyerek 2025'te 30'un üzerine çıktı. Ancak bu yıl oran yaklaşık %40 düşerek 21 civarına geriledi. Ona göre, deflasyonist baskılar devam ederse ve güvenli liman talebi nedeniyle altın güçlü kalırsa, oranın tarihsel aralığına daha fazla geri dönmesi abartılı bir varsayım olmaz.

Üçüncüsü, spekülatif varlıklar için arz ortamının sistemik bir sorunu var. Bitcoin'in kendisinin açık bir toplam arz limiti olmasına rağmen, McGlone defalarca piyasanın aslında Bitcoin'in "benzersizliği" değil, tüm kripto ekosisteminin risk primini alıp sattığını belirtmiştir. Milyonlarca token, proje ve anlatı aynı risk bütçesi için rekabet ettiğinde, deflasyonist bir döngü sırasında tüm sektör genellikle eşit oranda iskonto edilir ve Bitcoin bu yeniden değerleme sürecinden neredeyse hiç kaçamaz.

Mike McGlone'un kripto piyasasında yükseliş veya düşüş eğilimini savunmadığını belirtmek önemlidir. Bloomberg'de kıdemli emtia stratejisti olarak, ham petrol, değerli metaller, tarım ürünleri, faiz oranları ve risk varlıkları arasındaki döngüsel ilişkileri uzun zamandır inceliyor. Tahminleri her zaman mükemmel zamanlamayla gerçekleşmese de, piyasa duyarlılığının en uygun olduğu zamanlarda sıklıkla yapısal olarak aykırı sorular ortaya koyması değerini gösteriyor.

Son açıklamasında, altın fiyatlarının 2.000 doları aşmasının ne kadar süreceğini hafife alması ve ABD Hazine tahvil getirileri ile ABD borsa piyasasının hızını yanlış değerlendirmesi gibi "hatalarını" da proaktif bir şekilde gözden geçirdi. Ancak ona göre, bu sapmalar tekrar tekrar bir noktayı doğruluyor: piyasa, döngüsel dönüm noktalarından önce trendler hakkındaki yanlış algılamalara en yatkın olanıdır.

Son açıklamasında, altın fiyatlarının 2.000 doları aşmasının ne kadar süreceğini hafife alması ve ABD Hazine tahvil getirileri ile ABD borsasının hızını yanlış değerlendirmesi gibi "hatalarını" da proaktif bir şekilde gözden geçirdi. Ancak ona göre, bu sapmalar tekrar tekrar bir noktayı doğruluyor: piyasa, döngüsel dönüm noktalarından önce trendler hakkındaki yanlış algılamalara en yatkın olanıdır.

Diğer sesler: Ayrım giderek derinleşiyor

Elbette, McGlone'un değerlendirmesi piyasa konsensüsüyle örtüşmüyor. Aslında, ana akım kurumlar görüşlerinde belirgin bir farklılık gösteriyor.

Standard Chartered gibi geleneksel finans kuruluşları, son zamanlarda Bitcoin için orta ve uzun vadeli hedef fiyatlarını önemli ölçüde düşürerek, 2025 yılı tahminlerini 200.000 dolardan yaklaşık 100.000 dolara, 2026 yılı projeksiyonlarını ise 300.000 dolardan yaklaşık 150.000 dolara indirdiler. Başka bir deyişle, bu kuruluşlar artık ETF'lerin ve kurumsal tahsislerin herhangi bir fiyat aralığında marjinal alım sağlamaya devam edeceğini varsaymıyorlar.

Glassnode'un araştırması, Bitcoin'in mevcut 80.000 ila 90.000 dolarlık işlem aralığının, Ocak 2022 sonundaki baskıya benzer bir piyasa baskısı yarattığını gösteriyor. Mevcut gerçekleşmemiş kayıplar, piyasa değerinin yaklaşık %10'una yaklaşıyor. Analistler ayrıca, bu piyasa dinamiğinin "sınırlı likidite ve makroekonomik şoklara duyarlılık" durumunu yansıttığını, ancak henüz tipik bir ayı piyasası satış dalgasının (panik satış) seviyesine ulaşmadığını açıklıyor.

Nicel ve yapısal araştırmalara daha çok odaklanan 10x Research, daha doğrudan bir sonuca varıyor: Bitcoin'in ayı piyasasının erken aşamalarına girdiğine inanıyorlar ve zincir içi göstergeler, fon akışları ve piyasa yapısı, düşüş döngüsünün henüz sona ermediğini gösteriyor.

Daha geniş bir perspektiften bakıldığında, Bitcoin'i çevreleyen mevcut belirsizlik artık sadece kripto para piyasasına özgü bir sorun değil, küresel makroekonomik döngünün ayrılmaz bir parçasıdır. Birçok stratejist tarafından yılın en kritik makroekonomik dönemi olarak değerlendirilen önümüzdeki hafta, Avrupa Merkez Bankası, İngiltere Merkez Bankası ve Japonya Merkez Bankası'nın faiz oranı kararlarını art arda açıklamasıyla başlayacak; ABD'de ise gecikmeli olarak açıklanacak istihdam ve enflasyon verileri piyasaya geç de olsa bir "gerçek dünya testi" sunacak.

ABD Merkez Bankası (Fed), 10 Aralık'taki politika toplantısında alışılmadık sinyaller verdi: Sadece faiz oranlarını 25 baz puan düşürmekle kalmadı, aynı zamanda nadir görülen bir durum olan üç karşıt oy da aldı. Powell, önceki aylardaki iş büyümesinin abartılmış olabileceğini açıkça belirtti. Bu haftaki makroekonomik veriler, piyasanın 2026 yılına ilişkin temel beklentilerini yeniden şekillendirecek; Fed'in faiz indirimlerine devam edip edemeyeceği veya uzun bir süre duraklamak zorunda kalıp kalmayacağı sorusu gündeme gelecek. Riskli varlıklar için bu cevap, herhangi bir varlık üzerindeki boğa ve ayı piyasası tartışmasından daha önemli olabilir.

Tüm Yorumlar