ABD Merkez Bankası'nın (Fed) 25 baz puanlık faiz indirimi artık bir gerçeklik haline geldiğine göre, dikkatleri hak eden bir diğer önemli makroekonomik olay da Japonya Merkez Bankası'nın (BOJ) 18-19 Aralık tarihlerinde politika toplantısını gerçekleştirmesi ve piyasa beklentilerinin faiz artırımına yönelik olarak zirveye ulaşmasıdır.

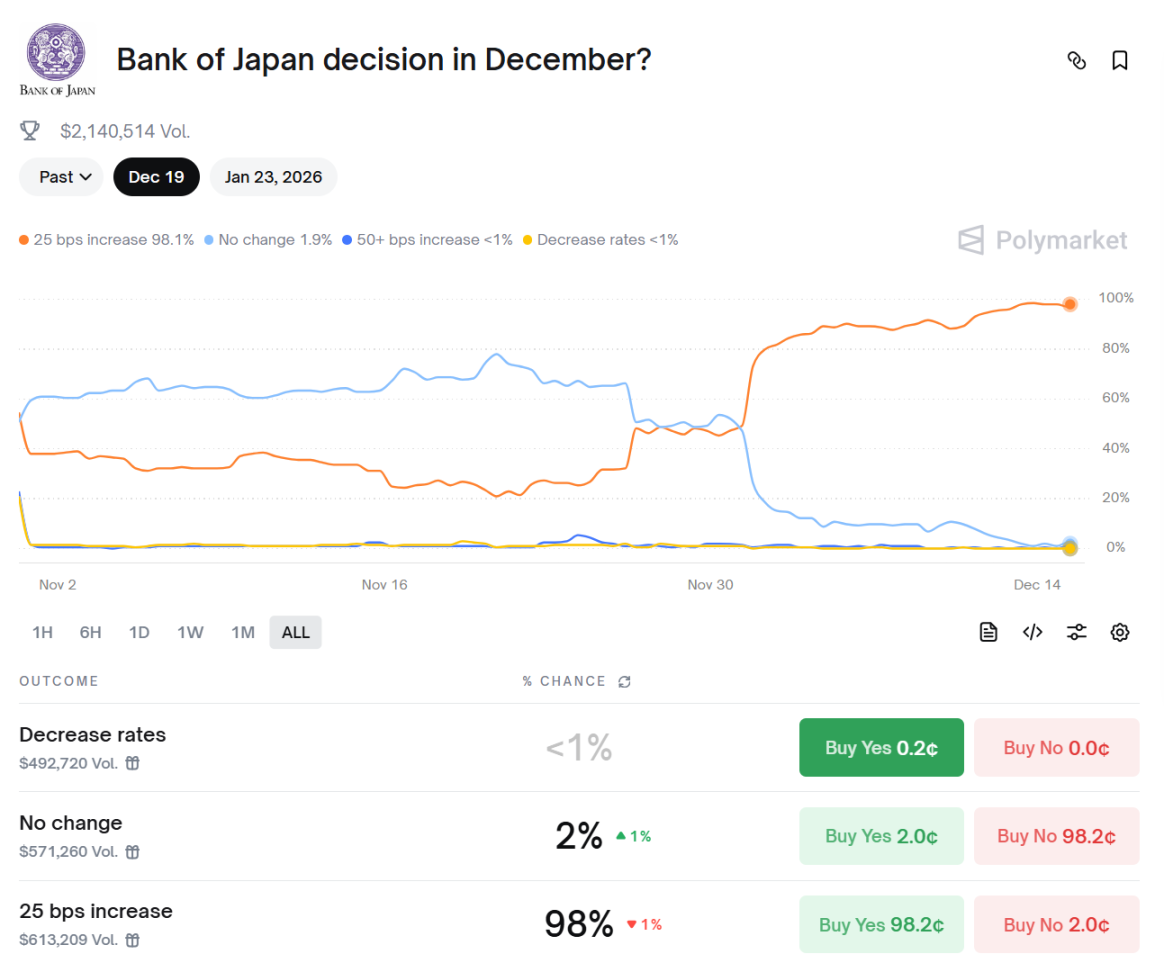

Tahmin piyasası platformu Polymarket'in son verilerine göre, Japonya Merkez Bankası'nın (BOJ) bu toplantıda gösterge faiz oranını 25 baz puan artırma olasılığı %98 gibi yüksek bir seviyedeyken, faiz oranını değiştirmeme olasılığı sadece %2 ve faiz indirimi veya daha büyük bir faiz artırımı olasılığı ise %1'den azdır. Bu veriler, ekonomistlerin %90'ının (70 kişiden 63'ü) BOJ'un kısa vadeli faiz oranını mevcut %0,5'ten %0,75'e çıkaracağını beklediğini gösteren Reuters anketini de yansıtıyor.

Bu göstergeler, Japonya'nın ekonomik toparlanması ve enflasyon baskıları hakkındaki piyasa konsensüsünü yansıtıyor: Japonya'nın çekirdek TÜFE'si Kasım ayında yıllık bazda %2,5 artarak Japonya Merkez Bankası'nın %2'lik hedefinin oldukça üzerinde gerçekleşti; öte yandan yen, son zamanlarda dolara karşı 150 civarında seyrediyor ve bu da merkez bankasının yenin daha fazla değer kaybetmesini önlemek için harekete geçmesine neden oluyor.

Japonya, 2024'ten bu yana faiz oranlarını üç kez artırdı. Mart 2024'te Japonya Merkez Bankası (BOJ), ilk kez negatif faiz politikasına son vererek oranı -0,1%'den 0-0,1%'e yükseltti ve Japonya'nın 17 yıllık aşırı gevşek para politikası döneminin sonunu işaretledi. Temmuz 2024'te BOJ, oranı 0,25%'e daha da yükselterek küresel hisse senedi ve kripto para piyasalarında keskin dalgalanmalara neden oldu. Ocak 2025'te oran 0,5%'e yükseldi ve benzer şekilde riskli varlık fiyatları üzerinde baskı oluşturdu. Şu anda piyasa fiyatlandırması, bu faiz artışının neredeyse kesin olduğunu gösteriyor, ancak potansiyel etkisi Japonya'nın çok ötesine uzanarak, özellikle kripto para piyasası olmak üzere küresel likiditeyi karmaşık bir iletim mekanizması yoluyla etkiliyor.

Japonya Merkez Bankası'nın faiz artırımlarının küresel piyasalara aktarım mekanizması

Japonya Merkez Bankası'nın para politikası, öncelikle "yen carry trade" stratejisinin muazzam ölçeği nedeniyle küresel bir etkiye sahiptir. Bu strateji, yatırımcıların düşük faizli yen borç alıp ABD Hazine tahvilleri, hisse senetleri veya kripto paralar gibi yüksek getirili varlıklara yatırım yapmasını içerir. Uluslararası Ödemeler Bankası'na (BIS) göre, küresel yen carry trade işlemleri 1 trilyon doları aşmakta olup, bazı fonlar doğrudan kripto para piyasasına akmaktadır. BOJ faiz oranlarını yükselttiğinde, yen borçlanma maliyeti artar ve bu da yenin değer kazanmasına (USD/JPY döviz kurunun düşmesine) neden olur. Yatırımcılar, yen borçlarını ödemek için daha yüksek riskli varlıkları satarak carry pozisyonlarını kapatmak zorunda kalırlar. Bu durum, "ters niceliksel gevşeme"ye benzer şekilde küresel likiditenin sıkılaşmasına yol açar.

Tarihsel olarak, bu mekanizma piyasa oynaklığını defalarca artırmıştır. Temmuz 2024'teki faiz artırımının ardından, yen dolar karşısında 160'tan 140'ın altına değer kazandı ve trilyon dolarlık küresel varlık satışına yol açtı. Kripto para piyasası en ağır darbeyi aldı: Bitcoin 65.000 dolarlık zirveden 50.000 dolara düştü, %26'lık bir düşüş yaşadı; tüm kripto para piyasasının piyasa değeri 600 milyar dolar azaldı. Bu olaylar münferit olaylar değil, yenin değer kazanmasının neden olduğu bir zincirleme reaksiyondu: Arbitraj fonları çekildi, VIX endeksi (korku endeksi) yükseldi ve kaldıraçlı tasfiye işlemleri arttı.

Mevcut ortamda, bu etkinin daha karmaşık olması muhtemeldir. Federal Rezerv, 2025 yılında faiz oranlarını üç kez düşürerek federal fon oranını %4,25-%4,5'e indirdi ve küresel likidite desteği sağladı; ancak Japonya Merkez Bankası'nın (BOJ) sıkılaştırma karşıtı önlemleri, etkinin bir kısmını dengeleyebilir. Japonya'nın 10 yıllık devlet tahvillerinin getirisi, beklenen politika faiz oranının oldukça üzerinde, %1,95'e yükseldi ve bu da piyasanın faiz artışını zaten fiyatlandırdığını gösteriyor. Bununla birlikte, yen 140'ın altına daha da değer kazanırsa, küresel risk varlıkları yeniden fiyatlandırılacaktır.

Yüksek beta katsayısına sahip bir varlık olarak Bitcoin, likiditedeki değişikliklere karşı oldukça hassastır. 2025 yılında Bitcoin'in fiyatı 120.000 dolarlık zirveden yaklaşık 90.000 dolara düşmüştü ve likidite daraldığında kısa vadede genellikle ilk satılan varlık olur.

Yüksek beta katsayısına sahip bir varlık olarak Bitcoin, likiditedeki değişikliklere karşı oldukça hassastır. 2025 yılında Bitcoin'in fiyatı 120.000 dolarlık zirveden yaklaşık 90.000 dolara düşmüştü ve likidite daraldığında kısa vadede genellikle ilk satılan varlık olur.

Glassnode kurucu ortağı Negentropic şunları yazdı: "Piyasa sıkılaştırmadan (faiz artırımlarından) değil, belirsizlikten korkuyor. Japonya Merkez Bankası'nın politika normalleşmesi, kısa vadede kaldıraç baskısı altında olsa bile, küresel finansman ortamı için net beklentiler sunuyor. Yen carry trade işlemleri açıkça daraldı, oynaklık fırsat anlamına geliyor ve Bitcoin, politika baskısı ortadan kalktıktan sonra değil, sonrasında güçlenme eğiliminde. Daha az kafa karışıklığı, daha güçlü sinyaller. Bu, asimetrik yukarı yönlü risklere hazırlık gibi görünüyor."

Analist AndrewBTC'nin tarihsel veri analizine göre, Japonya Merkez Bankası'nın 2024'ten bu yana yaptığı her faiz artırımı, Bitcoin fiyatlarında %20'den fazla düşüşle sonuçlandı; örneğin Mart 2024'te yaklaşık %23, Temmuz 2024'te yaklaşık %26 ve Ocak 2025'te yaklaşık %31'lik düşüşler yaşandı. Japonya Merkez Bankası önümüzdeki hafta faiz oranlarını artırırsa, benzer aşağı yönlü riskler yeniden ortaya çıkabilir.

Tüm Yorumlar